“养老储蓄试点即将启动,面向中低收入人群的商业养老金业务也正在抓紧筹备。”在日前国务院新闻办新闻发布会上,中国银行保险监督管理委员会主席郭树清为养老金融传递了明确信号。这意味着,未来居民在进行养老金融规划时,可选择的范围不仅有专属养老保险、养老理财,还可能包括养老储蓄、商业养老金,可谓多点开花。养老储蓄逐渐浮出水面,南都记者也梳理了四大焦点。

A

聚焦

试点细则仍未披露,大湾区能否入围?

实际上,养老正是市民百姓最为关注的话题之一。就在3月1日,养老金融的重要探索之一——养老理财产品的试点刚刚扩大到“十地十机构”。按照深圳某试点银行负责人对南都记者的说法,其最新的养老理财将在3月9日登陆深圳,本期在深圳发行的产品业绩比较基准为5.80%-8.00%,或继续成为“香饽饽”。

养老理财的成功探路,为养老储蓄的开闸或带来更多信心和底气。

那么,何谓养老储蓄?大湾区又能否像养老理财一样入围首批试点?早在去年10月国新办三季度银行业保险业数据信息暨监管重点工作发布会上,中国银行保险监督管理委员会相关发言人明确透露,正在研究推动养老储蓄业务试点。我国是一个储蓄大国,如何通过开办专门的养老储蓄业务,来丰富我们的养老保险体系建设,也是一项重要工作。银保监会目前正在与相关部门共同研究细化方案,通过这项改革来满足人民群众多样化的养老需求,为促进共同富裕和老有所医、老有所养奠定更好的基础。

“我国是一个储蓄大国,储蓄率较高,下一步还可以开展养老储蓄试点,契合公众储蓄习惯创新产品和服务,进一步丰富养老金融产品供给,与养老理财产品等形成补充。”招联金融首席研究员董希淼这样分析。

需要注意的是,截至目前,监管层仍未披露养老储蓄试点和细则情况,“面纱”仍未揭开。大湾区城市能否入围试点,依然成谜。不过,一组数据值得留意:按照人行深圳市中心支行的统计,截至今年1月末,深圳市本外币各项存款余额118884.49亿元,同比增长14.8%。当月人民币存款比年初增加6086.15亿元,同比多增4645.82亿元。其中,住户存款增加1486.74亿元,非金融企业存款增加4903.04亿元。

B

聚焦

深圳如何为养老金融做好顶层设计?

作为首批养老理财试点城市,深圳对于养老金融战略又有什么顶层设计和政策加持?

去年11月,深圳银保监、人民银行深圳市中心支行、深圳金管局三方共同发布《关于推动金融业服务新发展格局的指导意见》,被认为是金融风向标。南都记者梳理看到,指导意见明确丰富社会民生领域金融产品供给,“加强养老保险第三支柱建设,鼓励保险机构发展满足消费者终身、长期领取需求的多样化养老保险产品,支持银行、信托等开发养老型储蓄和理财产品。”

国家层面的“十四五”养老服务体系顶层文件也新鲜出炉,鼓励金融机构开发养老金融产品。按照国务院最新印发的《“十四五”国家老龄事业发展和养老服务体系规划》,提出鼓励金融机构开发符合老年人特点的支付、储蓄、理财、信托、保险、公募基金等养老金融产品,研究完善金融等配套政策支持。

“对于银行业来说,老龄化会带来储蓄和消费结构变化,给商业银行理财业务带来巨大发展机会,个人理财方式将趋于多元化,不断丰富养老理财产品以满足老年需求。”西南证券分析师叶凡如是认为。

加大商业养老金融产品供给,显然成为当务之急。按照监管给出的方案,规范发展第三支柱养老保险,专属商业养老保险试点区域扩大到全国范围,养老理财产品试点扩大到“十地十机构”,养老储蓄试点即将启动,面向中低收入人群的商业养老金业务也正在抓紧筹备。

C

聚焦

专属商业养老险“扩容”传递什么信号?

天时地利人和之下,不只是银行,保险、信托、证券等金融服务业也都搭上养老金融的“顺风车”。

据记者观察,作为经济“减震器”和社会“稳定器”,保险与养老似乎更有天然的契合。早在2021年6月,专属商业养老保险在浙江(含宁波)和重庆开展试点,太平人寿、人保寿险等6家保险公司参与首批试点。

何谓专属商业养老保险?业内人士解释,专属商业养老保险是指以养老保障为目的,领取年龄在60周岁及以上的个人养老年金保险产品。通俗来说,这一保险产品带有“储蓄”性质,兼具保障和投资功能。

数据显示,截至2022年1月底,上述试点的6家保险公司累计承保保单近5万件,累计保费4亿元。

和养老理财一样,专属商业养老保险试点从3月起扩容。按照新规,自2022年3月1日起,专属商业养老保险试点区域扩大到全国范围,允许养老保险公司参加试点,一些总部在深圳的保险机构已经跃跃欲试。

这也意味着,经济实力较好、人口基数大、保险机构多的大湾区,也将释放更多金融能量。

养老保险试点扩容能否利好百姓的养老规划?银保监相关负责人坦言,扩大试点范围,可以使更多消费者接触到具有较强养老功能的专属商业养老保险产品,进一步引导和培育养老金融消费观念;有利于推动试点保险公司深入探索商业养老保险发展经验,促进和规范第三支柱养老保险发展,更好满足人民群众多层次养老保障需求。

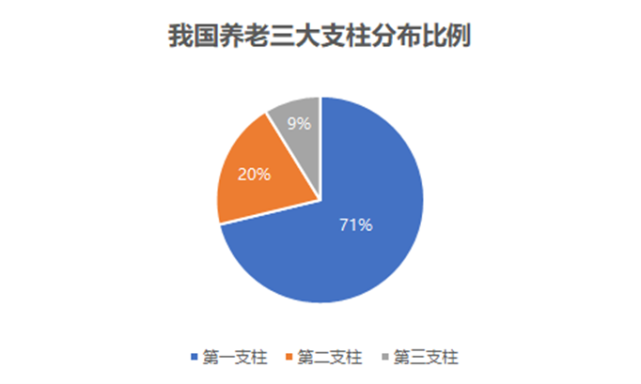

面对养老保险,中国银保监主席郭树清也有表态。他认为,基本养老保险、企业年金补充养老保险、第三支柱商业养老保险相比,第三支柱发展最滞后,迫切需要加快速度。去年以来,我们采取了一些措施,正在积极稳步推进,但是也不能太着急,因为我们同时还要防范风险。对此,有证券分析师预计,在中性假设下,养老保险市场规模将有望达到4.6万亿元,寿险公司及养老保险公司或迎来发展新动能。

D

聚焦

多层次、多支柱养老保险体系如何构建?

据南都记者观察,面对养老金融市场的巨大潜力,以专属商业养老保险、养老理财、养老储蓄等为代表的养老金融产品供给和模式创新,如同三驾马车,如箭在弦,成为完善多层次、多支柱养老保险体系的重要抓手。

对此,有分析师指出,投资带有普惠性的养老金融产品,群众能够分享资本市场长期发展的红利,实现财富的保值增值,让投资者老有所养、老有所依、老有所乐、老有所安,这是养老金融的初心所在。也有分析人士预测,未来伴随着养老第三支柱体系不断完善,以账户制为主体、税收优惠为激励的第三支柱养老体系政策有望加速出台。

采写:南都记者 卢亮

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!

本文地址:养老金融规划成热点 四大焦点剖析