(报告出品方/作者:国泰君安证券,王鹤、刘扬)

1. 《意见》解读:核心关注点

2022 年 4 月 21 日,《国务院办公厅关于推动个人养老金发展的意见》发布,对个人养老金的参加方式、制度模式、缴费水平、税收政策等进行 说明。我们总结对于《意见》的核心关注点如下: 覆盖群体广泛:《意见》指出,在中国境内参加第一支柱养老保险的劳动者,可以参加个人养老金制度。参与人不受户籍或职业限制。截至 2020 年底,参与我国基本养老保险人数接近 10 亿,这意味着个人养老金将实现对绝大部分劳动者的覆盖。

账户制而非产品制:缴纳个人养老金的劳动者拥有属于个人的养老金资金账户。账户需在相应的商业银行开立。个人账户采用积累制,逐年的缴费、投资收益在个人账户中积累。这与此前推出的税延养老保险和养 老目标基金这样的产品性质不同。 封闭积累、不可提前提取:个人养老金强调终身积累、封闭积累,不允许提前提取,有助于长期投资及专款专用。个人养老金对领取条件有着严格要求,根据意见,参加人达到领取基本养老金年龄、完全丧失劳动能力、出国(境)定居,或者具有其他符合国家规定的情形,经信息平台 核验领取条件后,可以按月、分次或者一次性领取个人养老金,领取方式一经确定不得更改。

自主选择、自担风险:金融监管部门筛选出运作安全、成熟稳定、标的 规范、侧重长期保值的满足不同投资者偏好的金融产品,包含银行理财、 储蓄存款、商业养老保险、公募基金。在此范围内,参加人可自主选择 投资标的,承担相应投资风险。 税收优惠:为鼓励个人参与,参与人享受一定的税收优惠。税收优惠将 主要根据缴纳金额,抵扣个税应纳税所得额。获得的税收优惠继续积累 在个人养老金资金账户中。 从《意见》来看,我国的个人养老金制度将部分借鉴美国 IRAs 个人养 老金的成功经验,具有自愿参加、账户积累、市场化运营、税收激励、 个人自主投资选择等特征。相对于第一支柱和第二支柱,个人养老金的 特点在于建立在账户制基础上,投资产品选择范围广,可以根据个人需求自主投资,有望发展成为我国养老三支柱的重要补充力量。

个人养老金将为资本市场带来稳定的长期资金供给。一方面,个人养老金资金入市带来长线资金。个人养老金的推行将成为 我国养老资金的有效补充。另一方面,个人养老金的资金偏好趋向于长期增值能力。封闭积累的方式,导致个人养老金的投资偏好更加注重资金的长期增值能力,兼顾盈利性与安全性。另外,个人对投资决策或委托投资决策的自主选择较为重要。投资决策者为缴费人个人,由缴费人 自主选择并承担风险。投资者的投研能力和金融产品提供方的投顾服务 能力是个人养老金的发展重点。

2. 个人养老金:基础条件具备,市场潜力巨大

我国个人养老金市场发展的基础条件已初步具备。

(一)个人养老金账户建设的经济基础显著改善

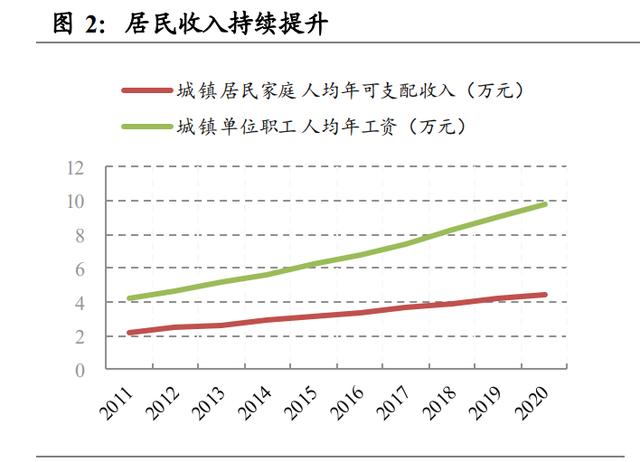

(1)居民收入持续增长。自 2012 年至 2020 年,我国城镇单位职工平 均工资从 3.7 万元升至 9.7 万元,同期城镇居民家庭人均可支配年收入 从 1.9 万元增长至 4.4 万元,年化增速分别为 9.3%、7.8%。 (2)居民财富持续增长。中国家庭金融调查数据(CHFS)显示,自 2011 年至 2019 年,家庭户均净资产从 62 万元增长至 105 万元;户均可投资 资产从 18.8 万元增长至 38.6 万元,年化增速分别为 6.7%、9.4%。个人 养老金账户建设的经济基础已有显著改善。

(二)个人养老金账户建设的群体需求已具备

(1)居民养老意识增强。大 多数调查对象都已认识到应较早开始进行养老储备。超八成调查对象已 通过各种方式储备养老财富。但是,仍有 16%的调查对象尚未进行任何 养老储备。此类群体年龄主要集中在 29 岁及以下和 60 岁及以上。(2) 居民养老储备不足。八成的调查对象认为整个养老期间的财富储备在 100 万元以内即可满足养老需求。实际情况是,占比 22%、78%、32% 的调查对象的养老储备金额高于 50 万元、在 50 万元以下、10 万元以下。 近七成调查对象表示当前的养老资产储备尚未达到预期需求。个人养老 金制度建立后,居民可以选择投资个人养老金账户来储备养老财富。

(三)个人养老金账户资金投资具备吸引力

1. 居民投资金融资产的意愿增强。CHFS 数据显示,2011 年至 2019 年, 投资了金融资产(现金和活期存款除外)的家庭占比整体提高了 3%。 其中,投资定期存款的家庭占比降低了 0.6%;投资了其他金融资产的家 庭占比提高了 7.3%。 2. 居民金融资产结构向除定期之外的其他金融资产倾斜。投资了金融资 产的家庭中,2011年,定期存款和其他金融资产的占比分别为49%、51%; 2019 年,定期存款和其他金融资产的占比分别为 43%、57%。个人养老 金账户内资金的投资由参与者自主决策,可满足居民投资金融资产的需 求。同时,除储蓄存款外,账户内资金也可以投资于符合规定的公募基金等金融产品。从产品收益风险特征看,投资范围实现了全品类覆盖, 可以满足居民养老投资的个性化、多元化需求,增强了个人养老金账户 对居民的吸引力。

(四)居民养老投资的目标是本金安全或保持资金购买力。与 2020 年相比,2021 年,将养老投资的 长期目标设定为“追上通货膨胀率”的调查对象占比分别上升了 13%, 设定为“确保本金安全”的调查对象占比下降了 13%。居民养老投资的 长期目标仍以确保本金安全为主,但正逐渐向增值转变。与 2020 年相 比,2021 年,在养老金投资中,“任何时候都不能出现亏损”的调查对 象占比下降了 8.2%;“可以阶段性承受 10%以内的亏损”的调查对象占 比上升了 9%。整体看,居民养老投资的风险承受能力有所提高,但可 以承受的投资亏损不超过 10%。

更进一步,高收入群体、 高文化程度、中年群体对养老金投资的长期目标要求更高、风险承受能 力也更强。 结合海外经验看,养老金投资人的收益要求和风险承受能力随时间推移 会提高。美国 IRAs 账户持有人对养老投资的收益要求更高,风险承受 能力更强。并且,随着时间推移,不愿意承担任何风险或风险收益要求 低于平均水平的 IRAs 账户持有人占比在下降;风险收益要求高于平均 水平的 IRAs 账户持有人占比在上升。(报告来源:未来智库)

3. 社保基金:发挥引导示范作用

个人养老金的建立有望改善我国养老金体系结构,减轻第一支柱负担。 现阶段我国养老金结构不均衡,三支柱养老体系呈现出“一大二弱三空 白”的局面,第一支柱成为养老体系的核心。截至 2020 年末,第一支 柱及其补充(含基本养老保险和社保基金)总规模 8.73 万亿元,其中基 本养老保险基金累计结存 5.81 万亿元,作为养老储备基金的社保基金资 产总额 2.93 万亿元;第二支柱总规模 3.54 万亿元,其中企业年金资产 规模 2.25 万亿元,职业年金基金投资规模 1.29 万亿元。第一支柱在养老金体系中占比高达 70%。第二支柱薄弱、第三支柱缺失导致第一支柱 压力巨大。过去二十多年来,基本养老保险的替代率不断下降,从 2000 年的 67%下降至目前的不足 50%。

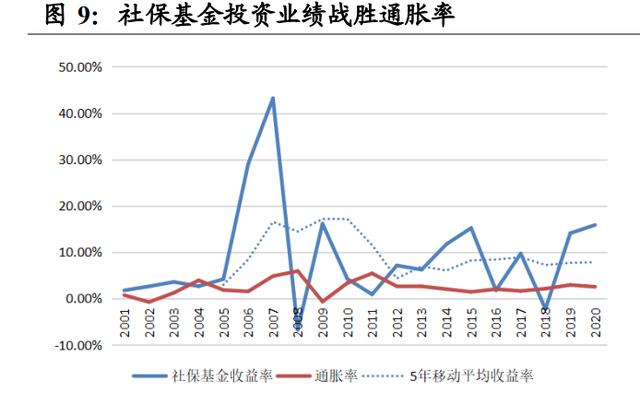

作为养老第一支柱的管理人,作为长期投资者,社保基金对养老金投资 市场有着重要的示范和引导作用。社保基金坚持长期投资、价值投资、 可持续投资理念,长期业绩优异。“长期性”是养老金的核心特征,社 保基金坚持长期考核是影响长期投资业绩的重要因素。我国社保基金为 实现长期保值增值,每三年对管理人进行考核,避免短期非理性行为。 作为第一支柱的重要补充,全国社保基金长期投资业绩优异。2001 至 2020 年,社保基金年化收益率达到 8.51%,不仅远远超过同期通胀水平, 而且在全球大型养老基金和主权财富基金中也排名前列。

社保基金的长期投资经验或对个人养老金的投资管理产生一定的“正外 部性”。与基本养老保险基金不同,社保基金与个人养老金都具备长周 期属性,短期无负债,这样的资产型养老金在投资中可以基于投资期限 和资金确定性的优势,适当提高风险水平,从而获取更高的长期投资收 益。

一方面,经过二十余年的发展,社保基金在境内外各类资产方面都积累 了丰富的投资经验,投资资产类别范围广,为我国其他养老金机构投资 者提供借鉴价值。与基本养老保险基金和其他机构投资者相比,社保基 金的投资政策较为灵活和宽松,股票和证券投资基金上限为 40%,境外 投资上限为 20%。社保基金优异的长期投资业绩也表明了这一模式的可 行性,对个人养老金投资范围的拓宽有一定参考意义。

另一方面,社保基金委托以公募基金为主的投资管理人管理部分资产, 而这些受托投管人同时也是个人养老金市场的重要参与者。目前社保基 金的 18 家境内投资管理人中,16 家为基金管理公司。头部基金公司在 发展个人养老金业务时,社保基金委托投资的成功经验,或对养老金产 品设计和风险管理等方面提供参考价值,从而更好地服务不同风险承受 能力的个人养老金投资者。

4. 基金公司:产品布局+投顾服务+定投策略+风险管理

《意见》明确了第三支柱个人养老金属于真正意义上的长期资金,可尽 享长期投资的复利效应,实现资金保值增值,从而为参与者的老年生活 提供更为丰厚的养老回报。相比其他资管机构,公募基金具有监管严格、 运作规范透明、投研实力强等优势,在推动个人养老金建设方面,或将 发挥更大的作用。在投身个人养老金业务的过程中,公募基金其一,要 为投资者提供一流回报的产品;其二,要为投资者提供高质量的投资服 务。 借鉴海外市场经验,我们认为,国内公募基金公司应重点关注产品布局、 投顾服务、定投策略、风险管理等方面,作为投资管理人积极参与和引 导个人养老金市场。

4.1. 产品布局:丰富产品谱系,优化产品设计

公募基金已被纳入个人养老金投资可选金融产品范围。养老目标基金是 目前国内主流的养老公募基金产品,并分为养老目标日期基金和养老目 标风险基金。因政策规定,产品形式上只能采取 FOF 模式。

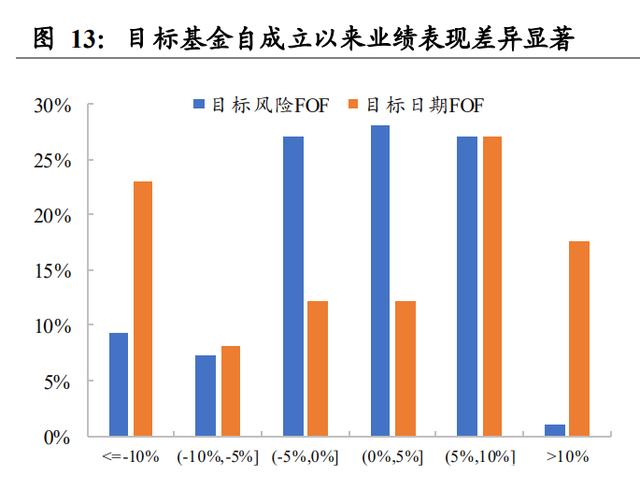

目前国内养老目标基金中,养老目标风险 FOF 发展较好。截至 2022 年 4 月 23 日,养老目标基金产品行业总数量为 171 支,规模至 1058 亿元。 其中,目标日期 FOF 共计 74 支,规模达 160 亿元;目标风险 FOF 共计 160 支,规模达 898 亿元1。近期市场回调后,养老目标基金产品出现大 幅回撤。按数量看,目标风险 FOF 在自成立以来的年化回报与最大回撤 方面的表现也较优于目标日期 FOF。近期市场回调后,养老主题基金产 品出现大幅回撤。

从海外经验看,公募基金有望逐渐发展成为个人养老金主流的投资产品, 产品类型丰富,规模增长迅速。美国 IRAs 账户资金主要投资公募基金, 尤其是股票基金。截至 2021 年,IRAs 持有 13.2 万亿美元的资产。IRAs 资产的 45%,即 6.2 万亿美元投资于公募基金。3.6 万亿美元的股票基金 是 IRAs 中最常见的公募基金类型,其次是 1.2 万亿美元的混合基金。随 着时间推移,IRAs 资产配置结构呈现出如下特征:(1)由低风险的银行 和储蓄存款向较高风险的公募基金转换;(2)由短期的货币市场基金向 中长期公募基金转换;(3)由低收益金融资产向高收益金融资产转换; (4)除养老目标基金外,指数基金等产品的投资规模及占公募基金整 体规模的比例也快速增长。

目前来看,公募基金领域纳入个人养老金投资范围的产品是养老目标基 金。为此,公募基金可继续深耕养老目标 FOF,充分发挥分散风险、资产配置优势,支持个人养老金投资者进行长期养老投资。长期来看,权 益类基金、固收+等类型的基金同样能够满足个人养老金对长期稳健收 益的需求,有望在未来被纳入个人养老金投资范围。为此,未来,公募 基金需要立足国内个人养老金投资者的投资目标、风险承受能力、年龄、 文化程度等特征,充分发挥自身投研能力和产品开发优势,全面布局以 养老为目标的公募基金产品谱系,设计出费用合理、结构明晰、服务便 捷的多样化养老产品,满足不同层次、不同需求个人养老金投资者的个 性化、多元化投资需求。

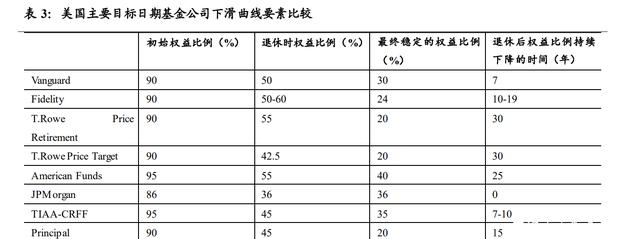

从海外经验来看,目标日期基金的下滑曲线设计至关重要。下滑曲线是 目标日期基金的重要参数,是目标日期基金的风险管理和资产配置方案。 不同投资管理人的下滑曲线的认知不同,体现在初始权益比例、退休时 权益比例、稳态比例、下滑速度等方面。下滑曲线的设计也要综合不同 市场的资产特点、退休年龄、缴费率、开始进行赎回年龄、实际工资增 长率等因素。优秀的下滑曲线设计能使目标日期基金的风险收益特征与 投资者生命周期相匹配,是目标日期基金的核心竞争力。美国的目标日 期基金市场中,Vanguard,Fidelity 和 T. Rowe Price 三家公司市场份额超 过 70%,行业格局分化显著。根据晨星对美国目标日期基金的统计,在 70 年的时间周期中,风险水平最高和最低的下滑曲线间权益资产比例平 均差值为 24%,在到达目标日期当年最大和最小权益资产比例差值也近 30%。

我国目标日期基金仍处于发展初期,设计存在优化空间。一是下滑曲线 的设计需要更多的数据积累和分析,更好地适应我国资本市场的特点、 投资群体行为特征和风险偏好等,下滑曲线的优劣需要较长的时间进行 验证。二是目标日期基金规定“产品采用定期开放的封闭运作期或投资 人最短持有期限应当不短于 1 年”,因此存量基金大多有 3 年或 5 年封 闭期。但封闭期的设计并不能锁定投资者的赎回年龄,很难确保投资者 形成按期申购的习惯;从投资管理机构角度看,封闭期后可赎回的机制 增加了资金的不稳定性,使管理人难以按照目标日期进行长期资产配置。

4.2. 投顾服务:线上线下相结合,专注个性化养老需求

高质量的投顾服务覆盖养老金投资者的个性化需求。高质量的投资者服 务,尤其是智能投资顾问服务也是个人养老金投资中不可或缺的一环。 通过借助投顾力量,公募基金可满足投资者个性化养老需求,为投资者 制定有效的养老资产配置策略,并覆盖到投前、投中、投后各个阶段。 并且,投顾服务也可帮助个人养老金投资者树立长期投资、分散化投资 意识,培养良好投资习惯,正确看待市场波动,改善盈利体验。 从海外经验来看,专业投资顾问在投资者制定养老资产管理策略中发挥 重要作用。美国传统 IRAs 账户持有人中,七成投资者表示,他们在制 定退休收入和资产管理策略时,通常会向专业投资顾问咨询。

投顾业务有望发展成为智能投顾与传统投顾相结合的混合模式。从海外 经验来看,买方投顾业务发展经历了传统投顾到智能投顾与传统投顾相 结合的过程。2010 年之前,美国的投顾业务以传统投顾业务为主,2010 年之后,IRA 和 401(k)的快速发展,以及互联网科技的不断创新,美 国公募基金开始从产品创新过渡到科技创新阶段。在此基础上,智能投 顾模式发展起来。与传统投顾相比,智能投顾引入大数据、云计算等现 代科技手段,投资标的选取 ETF 等被动管理指数型基金,收费标准和投 资门槛均大幅降低,注册投顾数量加速上升。2015 年开始,传统金融巨 头开始布局智能投顾业务,嘉信理财推出嘉信理财智能投资组合, Vanguard(先锋基金)推出先锋个人顾问服务。根据 Statista 的估算,美 国智能投顾管理规模预计在 2022 年达到 1.79 万亿美元。

头部机构利用自身品牌优势,差异化费率设计,拓宽投顾市场。先锋基 金已成为美国最大的智能投顾管理机构,管理规模达到 2066 亿美元。 2015 年 5 月,先锋基金推出了智能投顾和传统人工投顾相结合的先锋个 人顾问业务(VPAS),2019 年又推出了纯智能投顾业务先锋数字化顾问 服务(VDAS)进一步降低了投顾业务的准入门槛和费率。与其他智能 投顾平台相比,先锋基金在客户基础、数据积 累、资产配置模型方面具 有天然优势,因而快速占领市场,实现了“弯道超车”。VPAS 参与门槛 是 5 万美元,并设置了分级费率,随着资产管理规模的提升费率下降, 当投顾规模达到 2500 万美元时,投顾费率仅为 0.05%。投资组合的构建基于先锋基金自主研发的资本市场模型,该模型可以模拟出各类资产的 收益分布,通过一系列的资产配置工具,底层标的为先锋基金的 ETF 基 金,可以为投资者在寻求合理的组合构建方案过程中提供帮助。

智能投顾对我国基金管理公司发展养老金融方面带来了以下启示:(1) 云计算、大数据等科技硬件的发展,是发展智能投顾的基础。(2)发展 成熟的 ETF 市场和完备的 ETF 产品体系,是美国投顾业务发展的重要 原因之一。由于美国指数基金与主动基金的费率差异显著,且历史数据 表明低成本的指数基金能够跑赢主动基金,因此投资者对投资于 ETF 的 智能投顾接受度较高。(3)混合模式和纯智能投顾相结合,前者更适用 于个性化需求较强的高净值客户,后者更适合于管理规模较低的个人, 成本和参与门槛更低。现阶段我国市场投资者结构多元化,适用于多种 投顾模式差异化发展。

4.3. 定投策略:关注制度设计,获取长期稳健收益

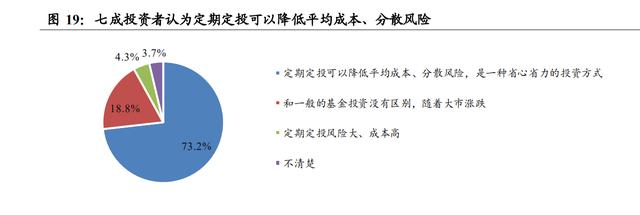

投资者对基金定投的了解日渐增强。根据中国证券投资基金业协会 2018 年调查结果显示, 72.3%的投资者认为定期定投可以降低平均成 本、分散风险,继 2017 年上升了 10.8 个百分点后,进一步上升 12.5 个 百分点。

定投策略能够帮助养老金投资人获取长期稳健收益。《意见》的出台明 确了第三支柱个人养老金属于真正意义上的长期投资资金,并被允许投 资于公募基金。相对于一般的资金而言,养老金资金对收益的稳健性有 着更高要求,并且侧重于以长期的时间跨度来衡量稳健性。养老金投资 期限往往在 10 年以上,在这样长的一个期限内,定投投资策略可帮助 普通投资者克服追涨杀跌、处置效应等非理性投资行为、摊销投资成本, 将收益的波动控制在非常小的范围内,最终获取长期稳健收益,避免了 短期市场波动带来的巨大风险。

我们以嘉实养老 2050 五年(007188)为投资对象测算定投表现,结果 显示基金表现优于 基准。(因个人养老金参加人每年缴费 12000 元的上 限限制,我们在这里先暂时不考虑单笔投资的表现。)为了保证模拟的 客观性,我们假设客户将在 2019 年 4 月 25 日(基金成立日期)至 2022 年 4 月 22 日(测算日期)期间,按照每月/每 2 周的频率分别投资 1000/500/的投资方法开展定投。申购费率为 0.8%。分红方式为红利再投。使 用 WIND 基金定投计算器进行测算后,结果显示,基金定投表现,包括 年化收益率和波动率,均优于沪深 300 指数。投资者可以通过定投养老 FOF 获取优于大盘的长期稳健收益。

关注默认投资选项和绑定定投制度设计。从海外经验来看,美国养老金 投资制度的修订为目标日期基金的爆发性增长创造了条件。美国 2006 年发布《养老金保护法案》,法案中推出了自动加入机制和合格默认投 资选择机制(Qualified Default Investment Alternatives,QDIA),约定雇 主向雇员推荐 QDIA 产品时对产生的投资损失免于承担受托责任,而目 标日期基金是四类 QDIA 产品之一。如果借鉴发达国家养老金投资的默 认投资选择机制,或将对养老目标基金的规模产生显著影响。此外,在 销售养老目标基金的过程中,通过首发即绑定定投的模式也是解决募集 规模较小,激发销售机构参与热情的一个有效方案。通过首发即绑定定 投,一方面使投资者的养老目标基金投资与其实际的养老资金流更加匹 配并免除了后续再次定投申购的操作,给投资者带来便利;另一方面, 定投相当于递延销售了部分基金规模,可以更有效地激励销售机构参与 到养老目标基金的销售中来。

4.4. 风险管理:金融科技助力养老金融服务

由于我国居民养老投资的主要目标是资金保值,投资中的风险管理,尤 其是回撤控制,成为影响投资者体验的重要组成部分。降低组合波动和 回撤,需要分散化的多资产配置和强大的风险监控做支撑,这离不开金 融科技能力。

从海外经验来看,强大的风控系统可以成为基金公司的重要竞争力。以 全球资管规模最大的贝莱德为例,贝莱德自主研发了大数据风控系统— —阿拉丁(Aladdin),主要功能包括组合风险分析、交易执行、风险管 理与控制、数据管理与监控、组合管理,能够几乎海量数据构建金融模 型,对金融资产面临的风险进行分析、评估和检测,不同风险情景下及 时调整风险敞口,并提供风险解决方案。阿拉丁是跨资产类别,贯穿全投资流程的全能风险控制平台。阿拉丁在风控方面的优势包括:(1)资 产类别齐全,阿拉丁能够对各种类型的资产进行全面的风险管理,包括 股票、债券、商品、外汇、衍生品、房地产和私募股权等。(2)风控流 程一体化,阿拉丁以数据为核心,实现投资、风控、合规、会计、交易、 运营全流程的风险控制。(3)依托内外部数据积累,构建综合数据生态 系统。(4)风险情景定制化,阿拉丁以蒙特卡洛模拟为基础,测算各类 资产表现的概率分布,从而对特定情境下的资产表现进行估计。

4.5. 案例分析:加拿大多伦多道明银行

加拿大养老金第三支柱包括注册养老金储蓄计划(RRSP)、免税储蓄账 户(TFSA)。对于计划发行方,个人可以在银行、信用合作社、信托公 司、基金公司或保险公司等政府核准的金融机构开立账户。进一步,个 人可以在金融机构创建一个自主管理的账户(Self-directed RRSP),进而 投资更广范围内的资产。对于投资管理人,联邦政府等部门不做特别的 规定,即没有实施资格核准制,而是由市场主体自主选择。 加拿大多伦多道明银行(TD)是加拿大五大银行集团之一,为全球超过 2600 万客户提供全方位的金融产品和服务。TD 的基金业务在五大银行 集团中处于领先地位,也是个人养老金 RRSP、TFSA 计划的重要提供者 之一。鉴于公募基金在加拿大养老金第三支柱资产配置中的地位,我们 选择 TD 作为案例分析的对象。

TD为想要投资RRSP和TFSA的客户提供了四种可供选择的投资方案: 目标协助投资(Goal Assist)、直接投资(Direct Investing)、个人财富咨 询(Personalized Wealth Advice)、个人投资(Personal Investing)。我们 重点分析直接投资(Direct Investing)和个人投资(Personal Investing) 两种投资方案2。 直接投资方案下,客户可以开设 RRSP、TFSA 账户,并可自行 DIY 定 制账户内资金的资产配置。这种投资方案下的 RRSP 账户为 Self-directed RRSP。可选择的投资产品包括股票、ETF、共同基金、GIC、固定收益 投资和期权交易。产品提供方不仅包括 TD 本身,也包括市场上的其他 金融机构。

个人投资方案下,客户也可以开设 RRSP、TFSA 账户,投资顾问根据客 户目标帮助其选择投资组合。但是,可选择的投资产品仅包含 TD 发行 的共同基金和 GIC。换言之,与直接投资方案相比,个人投资方案下, 客户可选投资产品范围相对更窄。

TD 共同基金专门设计退休投资组合。若选择投资 TD 共同基金,进一步, 客户可选择投资 TD 退休投资组合。该投资组合是基金经理专为满足退 休人员和即将退休人员的独特需求而设计。(报告来源:未来智库)

5. 寿险与养老保险公司:激活市场需求

根据《意见》,商业养老保险被纳入个人养老金账户内资金的投资范围。 目前,国内第三支柱个人养老金产品中,保险产品类型主要包括税收递 延型商业养老保险(以下简称“税延养老保险”)和专属商业养老保险 两种。税延养老保险自 2018 年 5 月 1 日起,专属商业养老保险自 2021 年 6 月 1 日起开始试点,试点期限均暂定一年。税延养老保险目前已超 过计划试点时间。

试点商业养老保险市场规模较小,发展低于预期。 (1)税延养老保险, 截至 2021 年 10 月,实现累计保费收入 6 亿元,相较 2020 年增长 41%, 参保人数超 5 万。(2)专属商业养老保险,截至 2022 年 1 月底,实现 累计保费收入 4 亿元,承保保单近 5 万件。但是,相比 2018 年推出的养老目标基金上千亿元的市场规模,试点商业养老保险的市场规模明显 较小,发展低于预期。究其原因主要在于政策试点范围有限、产品结构 有待优化、市场有效需求未被充分激活等。

政策层面:试点范围有限,未来将进一步扩大。(1)税延养老保险试点 范围包含 3 个地区、23 家保险公司。并且,保险公司以寿险公司为主。 养老保险公司中,仅平安养老、太平养老与泰康养老 3 家可经营税延养 老保险业务。试点范围未来有望进一步扩大。(2)专属商业养老保险试 点范围最初包含 2 个地区、6 家寿险公司,但自 2022 年 3 月 1 日起,专 属商业养老保险试点区域将扩大到全国范围,并允许养老保险公司参加 试点。目前,同时经营税延养老保险和专属商业养老保险业务的保险公 司仅 4 家,分别是中国人寿、太平人寿、泰康人寿、新华人寿。

产品层面:优化产品结构,激活市场需求。税延养老保险产品,按照积 累期养老资金的收益类型,可分为 A 类收益确定型、B 类收益保底型、 C 类收益浮动型。将不同收益类型产品按照一定比例混合搭配,可满足 不同风险偏好类型客户的投资需求。部分机构按照“A 类 50%+C 类 50%”的方式进行推荐,也 有部分机构将 A 类、B1 类、B2 类、“B1 类 80%+C 类 20%”分别作为 保守型、稳健性、平衡性和进取型产品进行推荐。因备选项有限,目前 的产品结构对客户群体的覆盖范围有限,自动化和便利化程度不足。未 来,保险公司可通过借助金融科技等手段,加强调查研究和产品创新, 细分保障人群,进一步丰富产品类型,优化产品结构,进而满足客户个 性化、多元化养老需求,充分激活市场需求。

6. 银行理财:渠道优势+产品积累

银行理财受益于母公司,规模效应显著。截至 2021 年底,银行理财市场规模达到 29 万亿,同比增长 12.14%,在资管行业中,仍是社会公众进行投资理财选 择最多的渠道。存续银行理财产品 3.63 万只,净值型产品存续余额 26.96 万亿元。 渠道优势明显,客户群体庞大,多以个人投资者为主。截至 2021 年底, 持有理财产品的投资者数量达到了 8130 万个,同比增长 95.31%,创历 史新高。其中个人投资者仍占据理财市场绝对主力,数量占比高达 99.23%。未来在个人养老金的竞争中,将继续通过母公司的渠道效应, 触及个人投资者,进行产品推广。

银行理财子公司在养老金融领域拥有一年多的试点积累。2021 年 9 月, 银保监会选取光大理财、建信理财、招银理财、工银理财四家公司,在 武汉、成都、深圳、青岛四个城市,开展养老理财产品试点。2022 年 2 月,银保监会发布《关于扩大养老理财产品试点范围的通知》,提高单 家养老理财产品募集资金规模上限,并新增加 6 家理财公司,将“四地 四机构”,扩大至“十地十机构”。截至 2022 年 4 月,已有 16 款养老理 财产品发布,共有 16.5 万投资者累计认购 420 亿元,认购人群以中老年 客群为主。16 支养老理财产品均采取公开募集方式,且多数为封闭式净 值型的运作模式。

中低风险的银行理财产品是未来银行理财转型养老理财的主要力量。中 低风险的产品是银行理财产品发行的主流。中低风险的银行理财产品, 在保证稳定收益率的条件下,对波动和回撤幅度进行了有效控制,贴合 养老金的投资需求。我们使用谨慎型、稳健型银行理财产品衡量中低风 险的银行理财产品,2018 年 4 月资管新规以来的数据表明,其收益率集 中在 0%-5%区间,波动率集中在 1%以内,最大回撤集中在-1%以内。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!

本文地址:个人养老金顶层设计下的市场战略展望