上次个人养老金的文章估计大家都看过了:

当时有很多粉丝让我对比一下:不同国家的养老金制度。

我觉得是个好议题,毕竟个人养老金事关最少 10 亿人的养老问题。

了解一下各国的不同,也许我们能从中找到适合自己的一套养老计划。

所以,我们来展开讲讲,养老体系到底是怎么一回事?

当下环境,我们能利用的养老现金管理工具有哪些?

(温馨提示:本文内容较长,请认真看完 ~

1

首先,养老金体系是什么?

最典型的结构就是世界银行在 1994 年提出的:三支柱。

按照资金来源和目的分为三类:国家、企业和个人

这里我先科普一下养老金按照养老金额确定的方式可以分为两类:

DB 型和 DC 型。

DB 养老金:支出和收入在一个账户中支取和缴存,也叫 " 统筹账户 "。

领取的养老金数额是根据工龄、职位和工种决定的。

可以保证养老金收支的基本平衡,当期的养老缴费主要发放给当期领取养老金的退休人员,所以也叫 " 现收现付制 "。

就比如我们国家的社保养老金就是典型的 DB 型。

好处就是:不用担心市场风险,所以也被称为 " 收益确定 " 型。

而问题就是:代际不公平和人口老龄化危机

代际不公平应该很多人有感受,比如我们国家,很多退休的老人可能是少缴费、甚至没有缴费,但是享受了我们现在年轻人缴纳的养老金。

而人口老龄化的危机会导致我们这批兢兢业业交养老金的年轻人,在老了之后可能拿不到养老金。

这也是我们很多人对养老焦虑不满的原因。

再说 DC 型,就是 " 个人账户 "。

用以缴存和支取养老金,缴费相对明确,比如按照月收入的一定比例缴纳,所以被称为 " 缴费确定型 "。

个人账户资金不会支付给其他人用作退休金。

你交多少钱,这笔钱将来都会花在你身上,就不存在代际不公平。

DC 型会针对不同群体的风险承受能力不同,提供不同的投资选择。

比如我们的个人养老金制度,其实就是 DC 型(缴纳上限是每年 1 万 2,可自由选择投资的产品)

缺点就是:收益不确定,能领多少钱全看投资。

2

我研究了几大养老体系发现,大多数国家的养老第二支柱(企业年金)都是 DB 和 DC 型结合,只是细节略有不同。

而各国的DC 计划发展的都非常好,比如美国 ( 401 ( b ) ,402 ( b ) ... ) 、英国 ( BC 型企业年金)和丹麦(ATP)...

我们以美国的养老体系为例:

1980 年以来,DC 型由于其受人口结构影响小、投资运作出现亏空的概率小等优点迅速发展,无论从数量上还是从拥有资产上都开始超过 DB 型养老金计划。

而我国的企业年金主要是 DB 计划。

这也是为什么我们第二支柱发展不起来的原因之一。

第三支柱个人养老金,各国基本都是 DC 型为主。

比如美国的 IRA, 英国的(APPs,丹麦的(VERP... 还有我们的个人养老金制度。

以美国为例,传统的 IRA 快速发展的原因就是投资选择灵活、能延迟交税(变相税优)和投资免税。

我国打算推行的个人养老金制度,会更接近美国传统 IRA。

这也是我说:" 怎么税 " 是关键的原因。

这里插一句,日本的养老制度。

日本的养老问题也很严重,公共养老金的替代率也比较低,仅为 40%,和我国目前几乎一样。

但是在三个支柱的共同作用下,日本目前的养老金替代率为 64%,接近及格。

这里不得不提日本非常重要的养老计划:一次性退休金。

到了规定的退休年龄,一次性可以领到所有退休金,这笔钱不用事先缴费,企业直接从工资中扣除。

截止 2018 年底,有 77.8% 的日本企业拥有退休金制度。

根据日本养老金专家高山宪之的说法,退休金制度提供了日本雇员 75% 以上的退休后收入。

但是这个制度,我们很难实施 ...

不过不难发现,随着养老压力的增加,DB 型计划的问题会越来越严重,占比会越来越低,更多的养老责任会由更个人的 DC 计划承担。

因为 DC 模式更适应人口的结构变化。

那国家组织的DC 型个人养老金和我自己想办法养老到底有什么不同?

3

其实如果没有税优这一特点,本质上没有什么不同。

因为 DC 型养老金的投资风险主要还是个人承担。

甚至,政府组织的养老年金收益可能不如专门的商业养老年金。

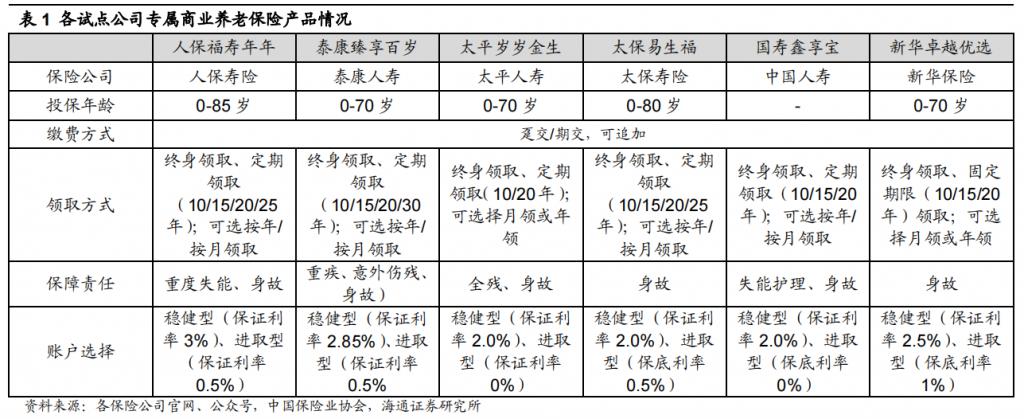

这个我们可以重点看一下之前政府倡导推行的养老年金产品:

收益是远远低于很多商业年金和增额寿的。

毕竟商业保险预定利率怎么也在 3.5% 左右。

而试点的专属养老保险才 3%,甚至更低。

那为什么是选择年金保险而不是其他投资作为养老工具?

因为养老问题的本质是解决现金流缺失的问题。

年纪大了,没有了工资收入,我们的生活开支就会开始消耗和依赖自己的存量资金(存款,这时候我们需要的投资最好尽可能地简单和足够的确定。

有很多人会想我定投基金不行吗?

我买养老 fof 不行吗?

我就存银行不行吗?

可以,但是问题是我们六七十岁的时候还能不能保持理性投资?

到时候的能否承受资金的亏损?

还能不能找到一个可以持续存钱,利率不错的地方?

这些不确定性,在未来会逐渐凸显。

我在看的美国养老报告中有这样一句话,大多数美国家庭选择商业养老的原因是:自己钱能花在自己身上。

这个问题其实很有意思。

我们随着年纪渐长,会渐渐丧失很多事情的掌控权。

而没有人想失去钱的掌控权,所以有一笔足够确定的钱非常重要。

这也是为什么越来越多大佬喜欢增额寿、年金的原因。

理财险可以做到从设立投保人缴费开始,就确定好这笔钱的流向。

将来这笔钱谁来花,你说了算。

而且在当下这个利率环境下,3.5% 的复利已经是稀缺资源了。

5 月 9 号,财联社的报道:

4 月最后一周,全国金融机构新发生存款加权平均利率为 2.37%,较前一周下降 10 个基点。

利率下行已经波动到一年期的产品头上了。

并且这两天几大行已经暂停了 5 月的国债发行。

趋势我觉得已经非常明显了。

保本保息的产品锁定期在不断缩短,未来稀缺的绝对不是资金的流动性。

而是资金的长期稳定性。

这才是锁定终身利率的产品为什么值得买的原因。

最近可能已经有人注意到:接近 3.5% 复利的增额寿旧产品开始慢慢关闭投保窗口了。

这个是真的,大家熟悉的第一梯队旧产品:瑞华、金满意足、如意尊,守护神 ...

这批收益接近 3.49%、3.48%、3.47% 的产品都收到了初步拟定本月 31 号下架的通知。

有的甚至卖完额度会提前下架。

所以大家早做准备。

今年新出的产品,收益基本都已经下滑到了 3.3%,变相下调了预定利率。

所以,3.5% 的这趟车,可能就剩最后这个月了。

大家要是感兴趣的可以直接微信找我。

尤其是不清楚自己当地能买哪些好产品,怎么选。

免责声明:我们注重分享,文章、图片来自网络,版权归原作者,如有异议,请告知小编,我们会及时删除。

依据《互联网著作权行政保护办法》第12条,《信息网络传播权力保护条例》第14条/23条,即“避风港原则”,本文中部分图片及文字信息来源于网络,如有侵权行为请及时联系客服删除,本网不对内容传播行为承担行政法律责任。不承担与著作权或相关权有关的信息审查义务。

本文地址:事关10亿人养老!这个趋势你必须知道!