最近有两个词挺火的。

一个叫“新发展模式”。

另一个叫“个人养老金”。

蓝白觉得,这两个词,其实可以放在一块说。

还是从养老金说起吧。

1994年的时候,世界银行提出了养老金三支柱体系。

第一支柱是基本养老保险,政府主导,保基本养老需求。

第二支柱是企业年金和职业年金,由用人单位主导。

而个人养老金账户,就是“第三支柱养老保险”。

这三大支柱体系,听起来层次分明。

但长期以来,我们的养老金体系,发展并不均衡。

主要是太过于依赖第一支柱。

第一支柱养老金,就是平时大家熟悉的城镇职工基本养老保险,和城乡居民基本养老保险。

城镇职工的养老金,资金来源是企业和员工的工资比例缴费,现在企业缴纳工资的20%,个人缴纳工资的8%。

当然,你要是没单位,自己想参保,作为灵活就业人员,保费由自己完全承担。

而城乡居民养老是自愿参保,资金来源是财政补贴和个人缴费。

现在,这两类养老保险,全国参保人数达到了10亿人,16岁以上人口覆盖率达到了86%。

如果只看这两个数字,相信大家都参保了。

可真深究起来,缴费人数和缴费率,这是两个概念。

城镇和城乡,这也是两个概念。

送外卖的,送快递的,写字楼、居民楼里的小公司,刚进社会的学生,卖车的卖房的做电话销售的,失业后断交的,做保安保洁兼职打零工的,还有蓝白这样做自媒体的,有多少人实缴社保了?

退一步讲,就算大家都交了,几十年后,靠第一支柱的社保养老,也不是那么靠谱。

别管城镇还是城乡,目前我们社保的实质:是年轻人养活上一代人。

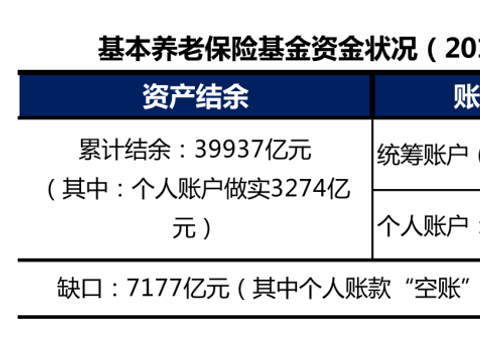

这里就出现了一个问题:现在领退休金的这一代人,上世纪70-90年代工作的这一代人,是没有个人账户积累的。

这部分人按现收现付的制度领养老金,都要从社会统筹账户中支付。

这样一来,实际统筹账户和个人账户资金普遍混合使用,大量个人账户空账运行。

你在公司缴的社保,按理说,一部分进了统筹账户,一部分是你的个人账户。

但因为大量的退休金支出,就连本属于你个人的部分,也都划给了他们。

逻辑很清晰了:

现收现付制下的历史遗留问题——老龄化的冲击——抚养比压力持续上升——养老金缺口增加——越来越多的省份社保不够用。

钱不会凭空变出来,年轻劳动力也不会凭空冒出来。

这种情况下,发展二三支柱的养老金体系,刻不容缓。

问题是,第二支柱,发展的也不怎么样。

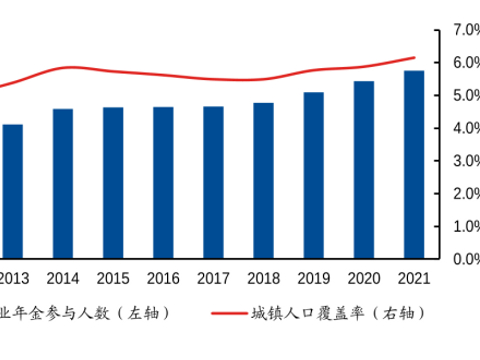

目前,全国只有十万家企业建立企业年金,覆盖人数只有2600多万人,仅占基本养老保险总人数的6.6%,这意味着93%以上的公司,没有企业年金。

而且,企业年金里3/4的缴费额,都来自国企,民企占比很小,多年来企业户数、职工人数及基金规模都没有变化。

全国职工账户数超过百万的只有北京、上海这两个地方,东西部省份的参与人数差距,能达到近10倍。

原因很简单,第一支柱覆盖太广了。

开公司的老板也要算账,已经给员工交过社保了,再搞企业年金会加重负担,能省则省。

而且,提取企业年金税负也很高,必须按综合所得执行7级超额累进税率,还没有起征点和免征额,没有6项扣除,就直接将企业年金提取额完全作为应纳税所得额。

也就是说,提取企业年金的个人所得税,比工薪所得税还要高,很不划算。

第一支柱不够花,第二支柱发展不起来,第三支柱就很迫切了。

一般聊到这三大支柱,都要说到美国。

分别是:国家强制养老保险、雇主养老金计划,也就是大家熟悉的401K,还有个人储蓄养老保险,也叫IRA。

不管名词叫啥,三大支柱体系,就是政府负担、企业+个人负担、个人负担这三个方面。

他们退休后的生活,绝大部分都是靠第二支柱和第三支柱支撑的。

原来美国也是靠联邦养老金,后来慢慢发现这么下去不是个事,亏空会越来越大。

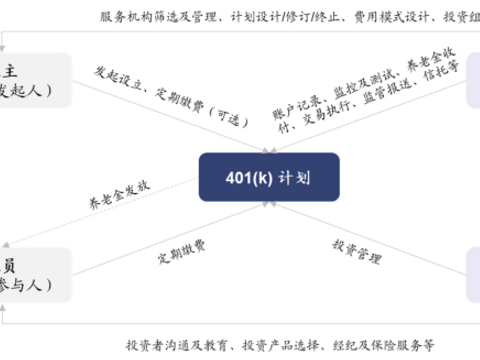

上世纪70年代,美国税法里有一项著名的第401条k项的规定,公司和员工一块设立养老计划,大家各按一定比例往这个账户存钱,企业呢,提供3-4种组合投资计划,员工按自己的需要做选择。

一边让企业承担一部分养老责任,另一边,既不靠政府,也不靠企业,再开发出来完全由个人承担的养老账户。

自己出钱,给自己养老,这种模式,乍一听很多人可能不愿意,图什么呢?

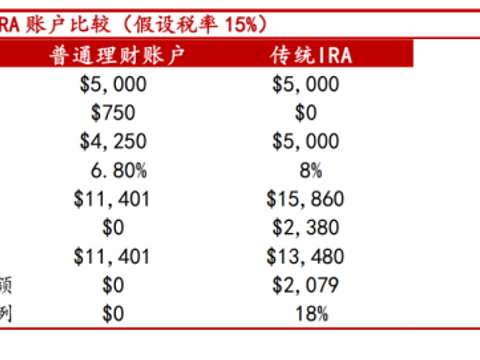

但国家想了个好办法:税收优惠。

一种就是缴费时免税,但退休后领取时要交税,像递延型养老保险,就是这种模式。

另一种是在缴费时要交税,但在退休领取养老金时免税,这就使得投资收益最后实际免税。

而且还能把自己401K计划里的钱,转到IRA个人理财的账户里来避税。

比如,员工往个人账户里存了5000美元,假设税率、年化收益率都不变,15年后退休取出来,比普通账户少交将近1000美元的税。

企业和员工数十年如一日的往401K和IRA账户里存钱,长期累积的能量非常惊人。

这些钱都往哪投了呢?

大部分都投向了资本市场。

截至2020年6月底,401(k)总资产超过6万亿美元,其中61%持有公募基金。

第三支柱IRA资产的主要投向,共同基金占比45%,而且以股票基金和偏股型基金为主。

1984年至2014年,401K的规模从917亿美元增加到4.4万亿美元。

刚开始,美国人也很保守,毕竟是辛辛苦苦赚的钱,大部分都投向银行存款和固收产品。

随着入市资金不断扩大,慢慢也就转向了股票和基金,反过来这投推动了资本市场体量快速扩张,沉淀了长期大量稳定的资金。

截止2021年,美国拥有100万美元以上资金的401(k)账户数量飙升84%,达到41.2万个。

而七位数的个人退休账户(IRA)数量则增长了64%,达到34.16万个。

这么多拥有100万退休金的账户,凭什么积攒了如此巨额的财富?

养老金投的越多,持有的公募基金越多,资本市场走的越强,反过来又吸引更多养老金入市,由此出现了美股几十年的长牛。

其实美国在上世纪80年代以前,也是典型的散户市场,总市值只有1万亿美元,我们2006年的时候也达到了1万亿美元。

从1980年代到现在,几十年的时间里,二三支柱养老金储备规模,和美股市值规模,几乎保持了神同步。

梳理完中美之间养老金体系的区别,下面,就聊到了今天的重点:

新发展模式和养老金体系,有什么关系?

上面说了,人家毕竟发展了几十年,才形成了不存钱、不囤房、不炒股的习惯。

咱们呢,第二支柱基本等于没有,第三支柱现在还是0。

手里但凡有点钱,要么极度保守的存活期定期,要么拼了命的加杠杆买房。

为了一点个税优惠,把钱数十年如一日地存到个人养老账户,按我们的传统观念,干不出这种事。

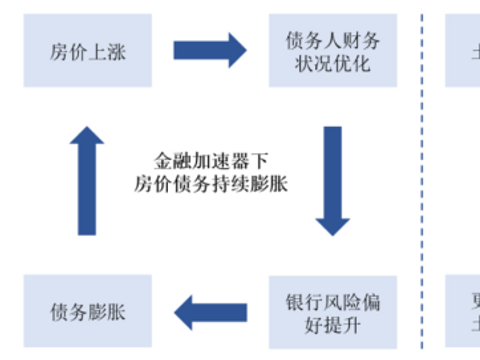

现在老是说地方没办法摆脱卖地依赖,债务驱动基建,基建驱动土地增值,卖地盖房偿还债务,这个链条持续了二十多年,以至于地方依赖房地产,居民依赖房产,这种旧模式,高度依赖楼市的稳定。

一旦开发商爆雷,房价下跌,大量被捆绑到房地产上的地方和居民财富,债务风险就会暴露。

而个人养老金,一方面相当于一种强制储蓄,然后用个税抵扣、参与资本市场这些方式,增厚养老金的“水池”,缓解现收现付模式不够用的尴尬。

另一方面,随着养老金越来越雄厚,再反哺资本市场,扩大直接融资的规模,吸引更多投资者入场,更多创业公司入市,增加地方税收,更容易培育高精尖企业。

这是一把“金钥匙”。

我们的资本市场,毕竟发展时间太短,一边是大起大落的市场,另一边是一辈子最重大的养老问题,个人养老金入市,初期发展速度肯定不会太快。

李迅雷有个测算,我国个人养老金的入市比例,认为可以参考美国IRA发展初期阶段,也就是1980-1990年代的入市增速。

从占比5%逐渐发展为26%,预计到2031年,我国个人养老金入市的规模,能超过5000亿。

说到底,个人养老账户这个事,是“千里之行,始于足下”,现在这个阶段,不要抱过高的期待。

因为发展晚,受众少,现在市面上的产品选择也不多。

比如,银行养老金融产品,基本都是长期持有他们的理财。

还有保险养老产品,要么是税收递延,要么是年金险或者专属养老保险,覆盖面都不大。

还有公募发的养老FOF,买的人也不多。

蓝白觉得,产品有多少,其实并不难,别管银行保险还是公募,投向无非就那么几种,任意组合罢了。

如何潜移默化地改变整个社会养老的理念,改变对房产的执念,对资本市场的不信任感,才是难上加难。

对现阶段的我们来说,第一支柱,是基本保障,二三支柱,是养老金的补充。

所以,大家该交社保,就继续交社保,耐心等待个人养老产品的井喷,到时候再做筛选也不迟。

有一个概念,蓝白觉得有必要跟大家聊聊。

养老金解决的问题,是我们在退休后有吃有喝,想旅游就出去走走,想躺平就钓鱼下棋广场舞。

可现金、股票或者房产,似乎并不能决定,我们会以什么样的方式,以什么样的状态,离开这个世界。

前几天看新闻,87岁的曾江,在酒店里1个人被服务员发现昏迷不醒。

众星捧月的马拉多纳,最终还是在牧场小屋孤独无助地去世。

狼狈或者体面,子孙满堂还是孤独终老,谁也无法预料。

所以,我有时候总是在想,对养老这件事来说,到底是钱重要,还是人重要?或者说,还是运气更重要?

这个问题,留给大家吧。

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!