大家好,欢迎来到万保资讯。

近日国家发布《国务院办公厅关于推动个人养老金发展的意见》,个人养老金制度呼之欲出。

虽然还只是一个通知,但事关养老无小事,它马上成为全网热话。

通知很短,但规格很高,在国务院的牵头下,把整个金融业(银行、保险和证券)几乎全拉进群。

但我们老百姓不关心宏大叙事,只想知道个人养老金好不好,是否可以提高自己的退休生活质量。

要提高大家的参与热情,必须清晰回答以下四个问题。

01. 谁来管理账户?

首先,谁来负责管理账户?

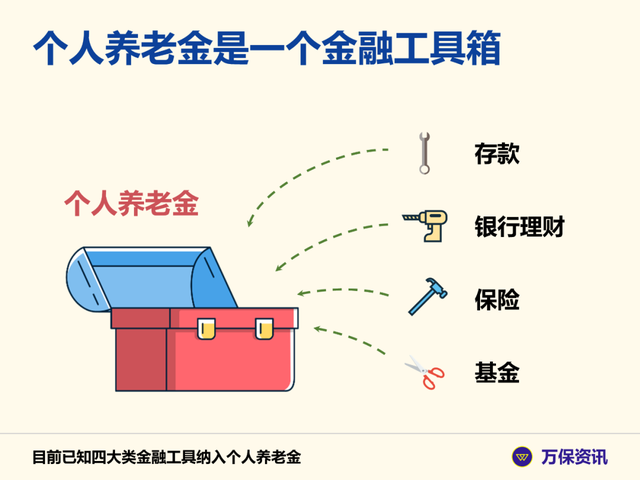

个人养老金是一个专款专用的账户,并不是单独的金融产品。

在这个养老专户里,有多种金融产品可供选择。

它就像一个工具箱,里面装满各式金融工具,这些工具大多数适合做长期投资。

退休的时候账户上有多少钱,不仅取决于投入,更取决于这些金融产品用得好不好。

行话叫资产管理,或称投资组合管理。

虽然可选的投资工具都是基金、银行理财、保险一类的间接投资产品,不如直接选股票或债券难,但对于普罗大众来说也绝非易事。

显然,大多数人没有管理个人养老金的能力,可能多数时间就是登录看看收益怎么样。

在实务中,担当起账户管理的人,很可能是银行的理财经理。

《通知》提到账户可以在银行和其他机构开立,证明银行是主要推广阵地。

这也合乎逻辑,因为老百姓的钱多数存在银行,对银行有天然的信任感。

让熟悉的理财经理给客户介绍开户,成功率应该比保险业务员或股票经纪人高。

你让客户开了户,客户又不懂如何选择里面的金融产品,这个管理的职责自自然然就落到银行理财经理头上。

但银行理财经理不是基金经理,特长是与客户沟通以及推荐产品。

但要管好一个长达十年以上的账户,必然要因应情况不断调整产品配置,难度绝非单纯推荐一个产品可比。

除了能力要求更高以外,如何激励理财经理也是大问题。

理财经理花时间把账户管好,是否有相应奖励?

如果有奖励,一个每年只能存12000元的账户,又能产生多少激励?

干得好的理财经理假如跳槽了,我的账户可以跟着她走吗?

如果理财经理表现不好,我可以要求换一个人呢?

可见谁去管理账户,最终会影响到个人养老金的表现与口碑,是首当其冲要明确的问题。

02. 备选的产品好不好?

其次,备选的产品质量如何?

账户的整体表现,由里面的个别产品收益决定。

开好账户,钱划到账上,马上就要决定如何配置资金。

目前《通知》列明有存款、银行理财、保险和基金四大类产品。

四大类产品下面,应该还有不少具体的产品可选。

最终落地,估计至少有100种产品,然后数目还会慢慢增加至200到300种之间。

因为产品选择太少,账户吸引力不够,但如果太多,选择就很困难。

这个模式,近似电商的严选。

问题的关键是以上四大类金融工具,市面上总共有成千上万种产品,谁才有资格入围个人养老金工具箱呢?

公众可知道具体的选择标准吗?

在账户开始运作后,是不是所有金融工具都有一致的业绩评价标准呢?

入围的金融产品,在其他渠道能买得到吗?

以上问题,直接决定个人养老金的吸引力。

因为它缩小了人们的投资选择,实际上承担了把关的责任。

如果严选出来的数百种产品,整体表现还不如一般渠道买的产品,又如何说服人们往里面存钱?

既然存进个人养老金的钱不能随时变现,这样大家在投入的时候就会更加谨慎,眼光更挑剔。

虽然养老金是长期投资,不应在意短期波动,可一旦账户出现亏损,有耐心的人并不多。

这是必须搞清楚的第二个问题。

03. 税费成本高不高?

再来就是税费——税务与收费的问题。

税费扣得多,留给自己的收益就少。

以上问题持续整个账户运作周期,必须认真审视。

《通知》提到个人养老金享受税优政策,但并没有任何细节。

目前来看,所谓的税优可能是递延或减免。

递延的意思是你把收入的一部分存进个人养老金账户,这笔钱先不征税。

这等于税局借钱给你投资,增加了可投资的本金,带来更多收益。

到你退休时,钱从账户取回来时再补征。

如果是减免就更好,存进个人养老金的钱免税,类似个税专项扣除。

但参考国外经验,税收递延的机会更大。

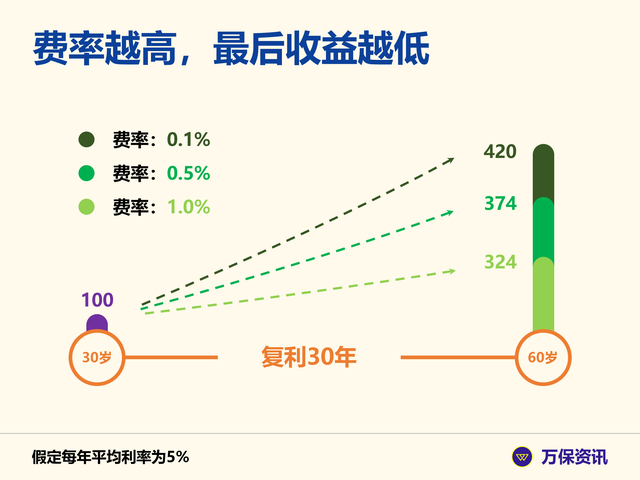

再有就是账户收费的问题,副作用更大。

个人养老金拉上一众金融机构,它们要不要赚钱?

如果要赚钱,钱就是从各项收费中来。

明面上的收费,有进出账户和持有期间的收费,通常按账户价值收。

账户持有期间肯定会不时切换产品,比如卖基金A买基金B,卖保险C买银行理财D。

以上交易是否会产生费用或买卖差价?

暗里的收费就是各种产品的管理和托管费,这些钱在计算净值前已被扣除,难以察觉。

当然,无论你在哪里购买和持有金融产品都有成本,否则金融人就没饭吃。

但作为国家推动的养老第三支柱,整体费率是不是应该比其他渠道低呢?

如果答案肯定,老百姓当然支持。

04. 急用钱怎么办?

第四个是流动性问题。

对于养老金储蓄,流动性虽然不关键,但也不能完全忽略。

《通知》明确规定,只有到达退休年龄、失去工作能力和出国移民三种情况,才可提取账户里的钱。

理想情况下,当然是钱一直存到退休时再取出来用。

但人生无常,如果碰上严重疾病或其他突发情况要用钱怎么办?

如果钱一旦存进账户,就只有以上三种情况才可取,那势必打击积极性。

毕竟个人养老金不是社保,完全以自愿为原则。

比如不幸遭遇车祸要动大手术,个人又没买保险,是否可以凭医院证明去领钱?

或者在客户急于用钱时,银行按照账户价值的一定比例给予贷款,解燃眉之急。

如果有,这笔贷款的利率是否有优惠呢?

假如贷款的利率明显高于账户收益率,这样的观感就不太好。

因此,如何解决流动性问题,最好在后续的配套文件得以落实。

05. 最后几句

个人养老金《通知》是顶层设计,后续必然有一系列政策把它落地。

我们迫切想知道以上问题的答案,从心底里希望它成为真正的养老第三支柱。

万事开头难,新事物走向成熟总要经历一段时间的阵痛。

开始只有区区12000元的额度,也是为了减轻压力,等做好之后再慢慢放开。

作为个人,多一个养老专户肯定是好事,但它不容易驾驭。

要想用好这个金融工具箱,还是要多学习,自己就是一个小基金经理。

管好自己的账户,以后朋友圈不晒照片,晒业绩!

关于个人养老金的话题,今天就聊到这里。

想知道更多社保和保险方面的资讯,就请关注我们吧!

如果觉得今天的文章不错,别忘记点赞、转发和收藏。

有想法欢迎评论区留言,个别咨询请私信,我们会尽快回复你。

谢谢大家!

下期再会!

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!