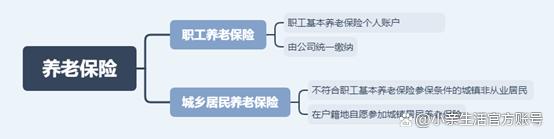

从资金增量上来看,由于第一支柱覆盖面已较为饱和、第二支柱依赖于企业配合,完全由个人自主投资的第三支柱成为未来养老资金规模增长的主要发力点。

第三支柱参与者众多,政府层面涉及财政部、税务总局、人力资源与社会保障部、银保监会、证监会等部门,金融领域包括银行、保险、证券、基金、信托等机构。在分业经营、分业监管框架下,可能出现监管真空或重复监管;各类机构推出养老金融产品的定位和功能也不够明晰,无法有效补充衔接。

朱俊生说,目前第三支柱部门主体及其分工有待进一步明确,不同部门之间的协同机制有待加强。为了促进个人养老金制度健康发展,要建立透明、高效、协同的个人养老金管理框架,各部门要相互合作、良好互动和顺畅沟通,完善配套的税收政策、投资运营、风险监控以及参与人权益保护制度,提高管理效率。

“第三支柱建设既是一个系统工程,需要政府、市场、公众等各方力量全面参与、共同协作,又是一个长期持续的发展过程,需要一整套相互配合的政策支持体系。”朱俊生表示。

财税政策设计是个人养老金制度构建中一个重要环节,税收优惠的激励效果影响着个人养老金市场的发展速度。目前,仅有个人税延型商业养老保险享有税收优惠政策,试点中暴露出的问题,可为我国个人养老金财税政策设计带来启发。

全国政协委员、交银施罗德基金总经理谢卫表示,过去几年个人税收递延型商业养老保险试点成果不佳,主要是因为税收优惠政策激励力度相对不足。叠加个税起征点、个税抵扣项等政策的调整,个人税收递延型商业养老保险实际能够享受到税收优惠政策的人群主要为当期个人所得税适用税率为20%以上的人群,政策覆盖面有限;同时,税前扣除额度偏低又难以对高收入群体产生吸引力。

聚焦这一问题,孙洁今年提交了《关于取消个人税收递延型商业养老保险的6%的收入限制条件的提案》。她建议,提高第三支柱缴费的税前扣除额度,并根据社会平均工资增长、通货膨胀率等进行指数化调整,建立动态调整机制,以增强政策的吸引力;降低领取时应缴税额,激发民众参保积极性;精简流程,科学进行纳税抵扣安排。

中国保险行业协会发布的《中国养老金第三支柱研究报告》预测,长期来看,第三支柱规模有望达到18万亿至35万亿元;假设我国三支柱比例未来与美国持平,则第三支柱将有34.78万亿元增长空间;假设我国居民金融资产配置于养老金资产比例未来可达到30%,则第三支柱将有18.12万亿元增长空间。根据美国二、三支柱结转经验,打通二、三支柱将有利于促进我国养老保障体系均衡发展。

免责声明:我们注重分享,文章、图片来自网络,版权归原作者,如有异议,请告知小编,我们会及时删除。

依据《互联网著作权行政保护办法》第12条,《信息网络传播权力保护条例》第14条/23条,即“避风港原则”,本文中部分图片及文字信息来源于网络,如有侵权行为请及时联系客服删除,本网不对内容传播行为承担行政法律责任。不承担与著作权或相关权有关的信息审查义务。

本文地址:各类产品互相补充 养老资金规模未来可期