在投资界,有一群略显神秘而强大的“国家队选手”——主权财富基金。今天我们就来聊聊全球最大的主权财富基金,挪威政府养老基金(简称GPFG)。

富得流油也愁老来破产?GPFG的前世今生

截至2021年底,GPFG以1.34万亿美元的总资产位列全球主权财富基金榜首。也许有人会好奇:“为什么挪威会有如此强大的财力?”这还要从GPFG“富得流油”的前身说起。

挪威一度是一个农业国家。20世纪60年代,北海油田的发掘给挪威带来了巨大的财富。但“富得流油”并未让挪威沾沾自喜,很快就意识到石油是不可持续的,开始为国家养老未雨绸缪,1990年成立了挪威石油基金,并在2006年将其改组为挪威政府养老基金GPFG。

“为后代积累财富”,养老基金如何进化升级?

GPFG表示:“我们的使命是为未来的一代代人守护和积累财富。”因此, GPFG格外重视长期收益。不过对于长期投资,GPFG有何特别的亮点?

据GPFG年报,该基金规模持续增长,在有数据的24个财年中的19个财年录得正收益,2021年综合收益率14.51%位居史上前三(数据来源:挪威政府养老基金2021年报)。

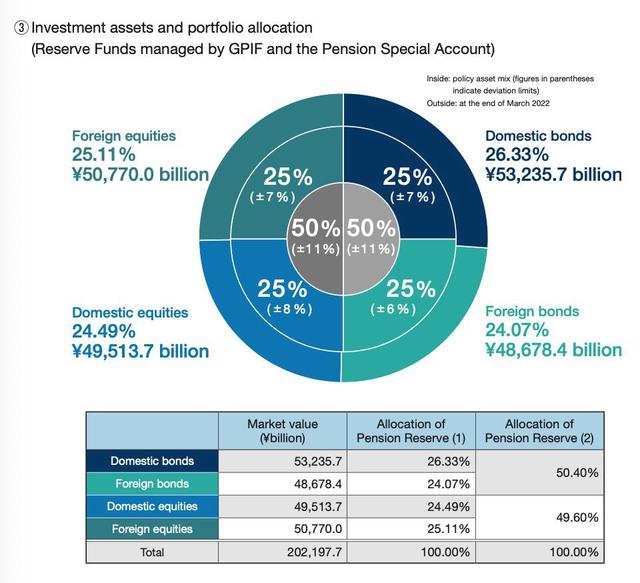

在亮眼的业绩背后,其投资也有进化的过程。早期GPFG主要配置债券,但由于欧债危机回报不尽人意。因此从1998年开始,GPFG一方面着意布局多元资产:2021年其股票投资占比72%、固收资产占比25.4%,同时投资房地产和新能源基建;另一方面,注重行业和地域分散,力争 “把鸡蛋装在不同的篮子里”。

“为子孙守护未来”,可持续投资的信念和回报

也许是因为地近北极,挪威更敏感地意识到了环境的变化。GPFG认为:后代子孙的可持续未来,不仅需要积累财富,也需要保护世界。因此,GPFG成了可持续投资的拥趸。截至2021年底,其过去5年仅在环保相关的股票上获得了19.9%的年化回报(数据来源:挪威政府养老基金2021责任投资报告)。优秀的投资回报背后,则是三大策略的功劳:

2004年,挪威财政部发布了一系列基于道德的投资准则,这促成了GPFG最初的社会责任投资(SRI)策略,即对有违相关准则的公司采用负面筛除策略。2006年,GPFG加入负责任投资原则组织,ESG策略也成为投资的重点,将8大ESG议题融入资产评价体系当中,同时注重ESG风险管理。此外,GPFG还是股东行动的积极实践者,仅2021年,GPFG就出席了11601次股东会议。(数据来源:挪威政府养老基金2021责任投资报告)。

随着老龄化和气候变化成为世界的共同考题,养老投资和可持续投资也已成为我国的重要话题。而对于普通投资者而言,也希望GPFG的案例也能带来启发。

免责声明:我们注重分享,文章、图片来自网络,版权归原作者,如有异议,请告知小编,我们会及时删除。

依据《互联网著作权行政保护办法》第12条,《信息网络传播权力保护条例》第14条/23条,即“避风港原则”,本文中部分图片及文字信息来源于网络,如有侵权行为请及时联系客服删除,本网不对内容传播行为承担行政法律责任。不承担与著作权或相关权有关的信息审查义务。

本文地址:全球最大的“国家队”养老基金怎么做投资