多位业内人士分析,为应对老龄化社会挑战和提升国民养老待遇,第三支柱“个人养老金”的推出具有紧迫性和必要性,政策的出台也是恰逢其时。

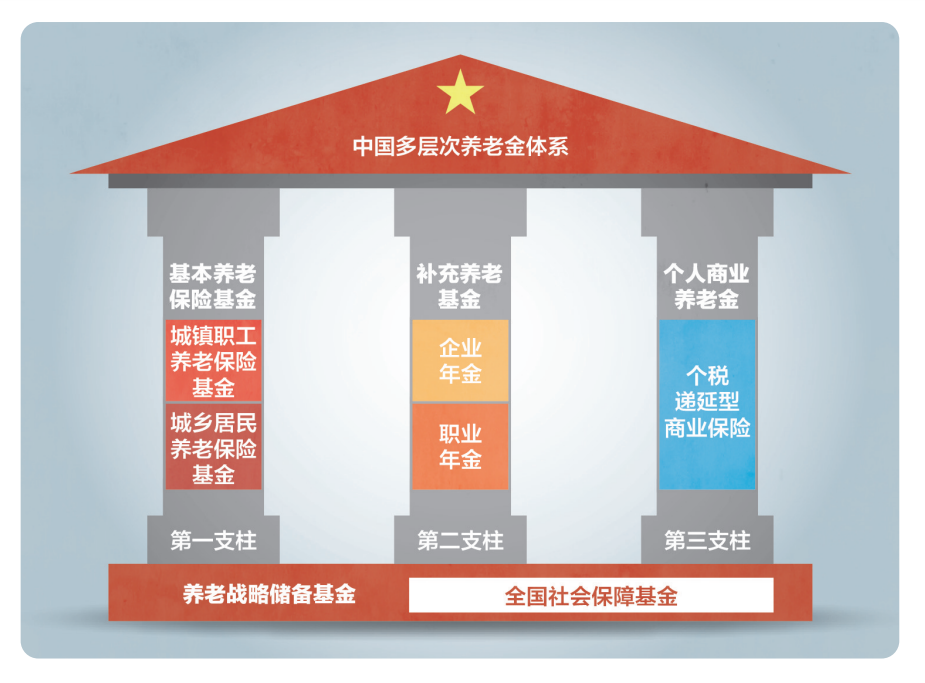

高莺表示,随着全球人口老龄化趋势发展,三支柱模式成为各国养老金体系改革的共同趋势:第一支柱是政府支出的基本养老金;第二支柱是企业年金和职业年金;第三支柱是个人税延养老金。目前我国三支柱的养老金保障体系中,绝大部分退休人员除了政府提供的基本养老金,是没有年金等补充养老金的。

“长期来看,无论是强制性的第一支柱还是自愿性的第二支柱,都无法为全体国民提供足够有效的养老保障。”高莺表示,我国老龄化趋势严重,目前三支柱养老金结构中第一支柱独大,未来能够提供的“养老金替代率”预计呈下降趋势,迫切需要推出“个人养老金”为主的补充养老,从而为未来的养老提供储备,提高国民退休后的生活质量。

华夏、嘉实基金都表示,当前积极应对人口老龄化已经上升为国家战略,加快完善三支柱养老保障体系被摆在突出位置。完善居民养老保障,迫切需要加快补足第三支柱个人商业养老这一短板,即将出台的个人养老金制度就被视为补短板的关键。

汇添富基金也认为,推出“个人养老金”有以下积极作用:一是作为国民养老金收入的补充,缓解养老金领域发展不充分问题;二是推动储蓄养老向投资养老理念的转变,形成长期养老规划;三是优化国家金融结构,促进资本市场完善。

汇添富基金分析,从国外经验来看,养老金基金可以成为资本市场上的重要影响力量,成熟活跃的资本市场也为养老基金保值增值提供了广阔的运作空间。主要表现在:一方面,规模庞大的养老金等长期资金有望成为资本市场的基石,有助于资本市场的繁荣,对加快构建“双循环”新发展格局具有战略意义;另一方面,资本市场对于养老金的可持续运营意义重大,养老金实施市场化投资后,投资收益往往是缴费本金的数倍,可提高个人养老金的替代率和制度的财务可持续性,有利于防止老年贫困和社会稳定,成为一个“民生安全网”。

公开数据显示,截至2020年底,参加及基本养老保险人数9.98亿人,虽然第一支柱基本养老保险已基本实现全覆盖,但总体保障水平相对有限;10.5万户企业建立了企业年金,参加职工0.27亿,第二支柱企(职)业年金,覆盖面仍然较窄,只能满足小部分群体的养老需求;而试点地区参加个人税收递延型商业养老保险的人数 为4.88万人。

全国社会保障基金理事会数据也显示,截至2020年底,当前我国养老金结余占GDP比重约为12%,其中第一支柱占比为62%,第二支柱占比37%,第三支柱占比极低,发展严重不均衡。

而根据测算,目前我国当前基本养老金的替代率为38%,远低于世界银行建议的不低于70%的水平,如果只依靠基本养老金,未来老年人的生活水准可能出现大幅度下降。因此,完善居民养老保障,迫切需要加快补足第三支柱个人商业养老这一短板。

“在这个阶段,提出大力发展以‘个人养老金’为代表的第三支柱,时不我待,意义重大。”兴证全球基金朱兴亮称。

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!