2021年作为“十四五”规划首年,全年养老政策改革进入深水期。

根据七普人口数据,我国人口老龄化进一步加剧,60岁及以上人口占比达到18.70%,其中65岁及以上人口占比达到13.50%。中国人口老龄化日益凸显已经成为不可避免的社会性问题,同时面临生育率持续下降现实问题,低生育率与高老龄化形成鲜明的“剪刀差”,中国人口老龄化问题迫在眉睫。

过去一年,关于养老方面的政策,国家和地方出台超过300条,核心产业、知识产业、辅助产业各个方面出台了大量落地性的政策,养老产业化特征凸显。

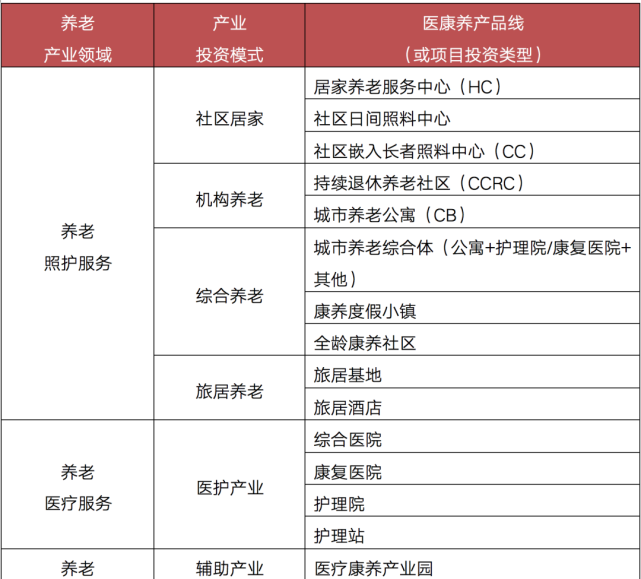

从企业布局的角度来看,基于养老上下游产业链,企业投资领域趋于多元化,整体来看聚集七大投资模式,涉及21条医康养产品线,但养老产业壁垒仍然存在,行业仍然还有很长的路要走。

1

政策加速落地,客户接受度提升

2021年作为十四五规划首年,养老产业由政策养老加速向产业养老转变。

为破解养老产业的资金难题,国家层面出台多项扶持政策,如养老补贴、专项资金扶持计划、长护险试点、税费减免、高龄老年人津贴等等。2021年7月30日,银保监会明确发文,依法合规支持康养特色产业园区REITs试点;2021年12月31日,民政部、国家开发银行印发通知,部署“十四五”期间利用开发性金融支持养老服务体系建设,对满足授信条件的项目,给予不高于总投资额80%、原则上不超过25年贷款期限的贷款金额,并明确贷款利率、还款方式等优惠支持条件。

一方面解决企业在筹建过程中的成本大、回收周期长、盈利能力难等问题;另一方面,是逐步疏通社会刚需老年客户的支付难题。

值得注意的是,目前优质的康养类住区备受青睐,它们往往拥有高溢价、去化快的特征,比如宜兴雅达健康生态产业园·松下社区、常州茅山颐园医养小镇较周边同品质项目溢价率均在40%以上。此外,优质CCRC社区更受退休长者认可。

近年来,养老客群的消费习惯发生了比较大的改变,客户接受度不断提升,并开始开始接受一线高押金、二线城市高月费的养老项目,据克而瑞漾美调研,一线城市受访者对养老机构月费可承受范围在8000-10000元/月比例最高,达到31%,而二线城市普遍可承受范围在6000-8000元/月,占比达到30%。

此外,客户也表现出核心区高龄养老和近郊低龄康养的特征。据克而瑞漾美调研,对养老机构位置偏好中,城市核心区占比最高,达到38%,而城市近郊则位列第二位,占比达到29.21%。

2

护理型需求持续攀升

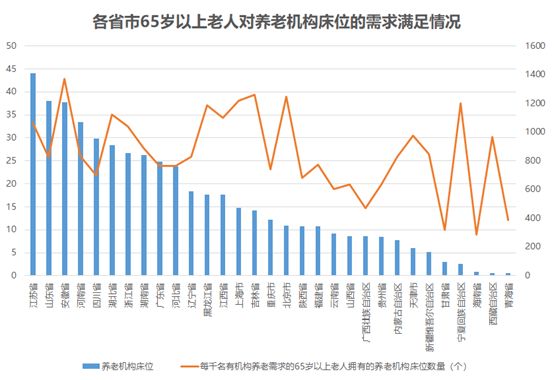

综合各地方“十四五”规划,护理型床位供给是未来五年重要发展目标之一,护理型需求已经成为养老的刚需。

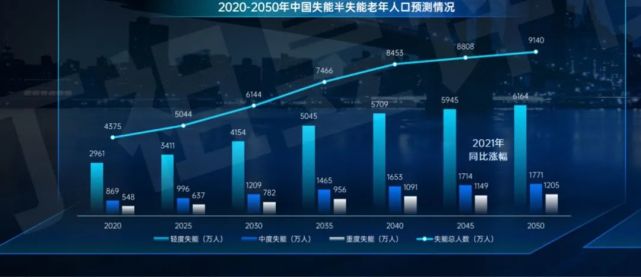

克而瑞漾美数据显示,2020年,我国失能人群总人数达到了4375万人,其中轻度失能人数达到2961万人,中度失能人群也有869万人。反观护理型床位数量,2020年,养老护理型床位总量只有394万张。

实际上,失能人口与护理型床位存在巨大缺口。这一形势未来会更加严峻,根据克而瑞漾美测算,到2025年,失能人口总量将攀升至5044万人。

受此影响,专业和服务力强的失能失智照护机构备受青睐。以天津东站椿萱茂老年公寓为例,该项目主打失智照护特色,床位数只有132个,开业两年入住率达到100%。

3

支付能力不足仍是关键问题

当下养老市场的支付能力制约了养老产业发展。

目前,养老市场的消费群体已经开始向多样化转变,但养老市场主流群体仍为30后、40后(高龄老年人群)和50后(未富先老人群),其收入和家庭交媾难以支撑,消费水平和购买力较低,给当下养老行业带来支付难题。

此外,养老产业还面临医疗资源匹配问题,机构养老供需矛盾,“一床难求”与高空置率并存,护理人员短缺,高职培育护理型人才欠缺等。

从全国养老机构入住率来看,2020年民政部第三季度例行新闻发布会上公开一组数据,全国养老机构入住率仅为50%,市场表现并不乐观。

因此,加快推进养老结构性变革势在必行,全面激活养老市场消费迫在眉睫,如何整合“医、护、康、养、娱”等资源,为老年人提供多元化、多层次、高品质的养老照护至关重要。

但养老产业也迎来最大的亮点之一,随着60后人群开始进入退休,养老消费将迎来变革。2022年,将正式迎来60后人群的退休高峰,低龄老人年均新增2360万人,五年累计增加1.18亿人,未来低龄康养消费市场将被激活。

04

企业布局聚焦七类投资模式

基于养老上下游产业链,企业投资领域开启多元化——聚集7大投资模式,涉及21条医康养产品线,贯穿养老上下游产业链。

图:七类养老投资模式解析

数据来源:CRIC康养产业数据库、克而瑞漾美

2021年企业养老投资探索进入深水期,投资类型涵盖7大方向,分别为社区居家养老、机构养老、综合养老、旅居养老、医护产业、支持产业、辅助产业。

其中,涉及医康养产业多达20余条,如居家养老服务中心(HC)、社区嵌入式长者中心(CC)、持续退休养老社区(CCRC)、城市养老公寓(CB)、城市养老综合体、康养度假小镇、全龄化康养社区、旅居基地/酒店、康复医院、护理院、护理站等等;涵盖养老核心产业、支持产业和辅助产业等全产业链条。

表:养老产业投资模式与医康养产品线对应关系

数据来源:CRIC康养产业数据库、克而瑞漾美

聚集养老产业细分领域,挖掘内在潜力价值。近年来各类企业纷纷布局养老领域,借助企业所在的行业优势布局康养细分领域,如房企聚焦“养老照护+老年医疗+产业配套”三大产业,深度布局康养蓝海赛道,如全龄化康养社区、CCRC养老社区、城市养老公寓、社区嵌入式微型照护机构等,坚守长期主义,为康养产业发展赋能;险资企业构建“保险+医养服务”模式大有可为;运营商重点聚焦失能失智硬刚需服务,对外输出运营管理服务;而其他企业通过“社区居家、医疗照护、适老化改造、智能智慧、互利网”等养老方式,实现康养产业链深度融合。

实际上,养老产业空间很大,而且发展正在不断提速。基于2013-2025年养老相关宏观与产业数据结合动力学模型,预计2025年养老产业规模将突破12万亿元,其中涉及房地产相关规模超3万亿,市场空间可观。

目前来看,养老产业壁垒仍然存在,行业还有很长的路要走,其中涉及医养融合难、融资难、以及康养运营和护理人才仍然短缺等仍是行业突出问题,养老行业还需要进一步完善。预计未来五年,养老产业将提前完成产业培育期正式迈入产业爆发期。

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!