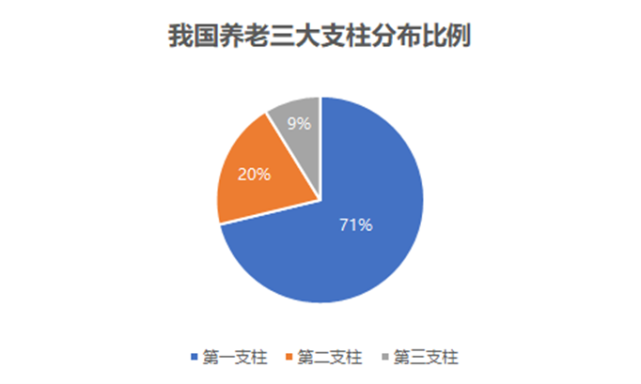

业内人士普遍认为,积极开展各类养老金融产品试点,是我国加快推进养老金融供给侧改革、大力发展养老保障体系第三支柱的重要举措,对于应对人口老龄化、完善多层次养老保险体系具有重要意义。

从基金行业来看,天弘基金提到了两类基金产品:养老目标基金和养老策略指数产品。就养老目标基金而言,天弘基金认为,一般而言,养老目标基金包括目标日期基金和目标风险基金,在产品设计时,前者更关注基于投资者生命周期的下滑曲线设计,后者更关注权益中枢的设计,其决定了产品长期权益配置的“锚”。

从国外经验来看,养老目标基金需要20年左右的时间,展示其长期收益情况,才能取得投资者信任。天弘基金提出,可以结合养老长期资金的投资特点,开发具有透明编制规则的养老策略指数,在较短时间内快速获得投资者的理解。其核心设计思路在于通过有效的指数编制,找出一篮子长期向上的股票组合,以适应养老投资对长期收益的要求。

富达国际北京代表处首席代表丛黎认为,第三支柱养老金体系下的产品多样性是推动第三支柱发展的关键之一。个人养老金投资需要考虑到不同年龄段和不同风险偏好群体的需求。从国际经验来看,完善的个人养老金体系,只靠一类产品或有限产品是无法满足不同个体养老需求的。市场需要多样化的产品,通过多渠道触达投资者,采取多元配置组合的方式,最终帮助投资者进行更好的养老储备。基金、银行理财和保险类产品都是不错的养老投资选择,可以通过发挥各自优势的方式,满足投资者需求。

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!

本文地址:加强前端养老金融产品供给