富达国际和蚂蚁财富平台最新联合发布的2021年《中国养老前景调查报告》显示,养老储备逐渐受到中国年轻一代(18岁至34岁)的重视,其储蓄率创下2018年以来的新高。不过,接近四分之一的年轻受访者仍将现金存款视作养老储备的主要形式。即使在已经有一定投资经验的年轻受访者中,也仅有极低比例的受访者听说过养老目标基金。

实际上,公募基金在我国养老金体系中一直承担着重要作用。权威数据显示,目前基金行业受托管理各类养老金规模合计3.6万亿元,超过我国养老金委托投资运作规模的50%。

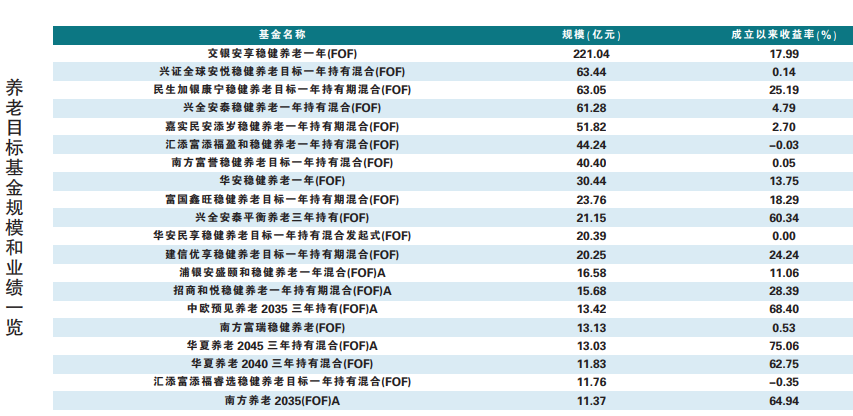

作为基金行业助力中国养老金体系建设的重要一环,养老目标基金自2018年9月诞生以来,已走过了三个年头。据统计,截至2021年9月底,公募养老目标基金的总规模已超过1000亿元。

“各方对养老保险第三支柱的广阔发展前景已经达成共识,但要把共识变成现实还有很长的路要走,其中投资者教育是推动养老金业务发展的关键。从富达和蚂蚁财富联合发布的这份报告可以看出,养老目标基金在投资者中的认知度仍有待提升。”沪上某公募基金经理称。

养老储备受到年轻一代重视

富达国际和蚂蚁财富平台联合推出的这份报告显示,年轻一代每月的储蓄比例从去年的20%跳升到今年的25%,平均每月储蓄金额1624元。储蓄率的提升受到多个因素的影响:首先,面对各种不确定因素,76%的年轻受访者表示计划增加应急储备。其次,相对于35岁以上人群,年轻一代的养老储备目标更高。年轻一代预计安享退休需要储备155万元,明显高于35岁以上人群139万元的目标。年轻一代平均到31岁才开始启动养老储备,时间仍然偏晚,不利于他们的养老金累积。

虽然年轻一代在增加储蓄的道路上有所进步,但仍然缺乏合理而充分的投资。调查显示,接近四分之一的年轻受访者仍将现金存款视作养老储备的主要形式,23%的年轻受访者表示自己缺乏相关技能和知识,导致较少参与投资。

养老目标基金(目标日期策略)定位于为投资者提供一站式的养老投资解决方案,在全球养老投资领域扮演着重要的角色。自2018年起,为支持我国养老保险第三支柱发展,已有百余只养老目标基金产品获批发行。

然而,调查显示,即使在已经有一定投资经验的年轻受访者中,也仅有16%听说过养老目标基金(目标日期策略)。在这些对养老目标基金(目标日期策略)有所耳闻的受访者中,真正投资购买相关产品的只有25%,而表示自己非常了解养老目标基金(目标日期策略)的特性、优势的受访者仅占15%。

调查显示,87%的年轻受访者表示,财务状况是影响他们整体生活幸福感的主要因素之一。每月的财务收支比例也影响到年轻一代对达成养老财务目标的信心,为此,合理有效的预算规划具有积极意义。数据显示,每月固定生活支出金额低于总收入50%的受访者,对实现养老储备目标更有信心。

公募基金是养老保险第三支柱生力军

目前,公募基金在我国养老保险体系中已占据重要地位。中国证券投资基金业协会党委委员、副秘书长黄丽萍表示,截至6月底,基金行业受托管理各类养老金规模合计3.6万亿元,超过我国养老金委托投资运作规模的50%,并创造了良好回报。

作为构建养老保险第三支柱的可选金融工具,养老目标基金以追求养老资产的长期稳健增值为目的,鼓励投资人长期持有,采用成熟的资产配置策略,合理控制投资组合波动风险。

从2018年下半年最初14只养老目标基金获批上市至今,养老目标基金虽然还很年轻,但整体运营业绩颇为稳健。2020年,养老目标基金的平均收益率达23.9%,多只基金收益率超过30%。数据显示,目前养老目标基金共有150只,其中今年新成立38只,截至9月底,养老目标基金的总规模达到1097亿元。

富达国际北京代表处首席代表丛黎表示,公募基金是养老保险第三支柱建设不可或缺的重要生力军。“我国公募基金在养老金的投资管理上有着丰富的经验,比如全国社保、第二支柱企业年金、职业年金的运作,都有公募基金作为专业投资机构参与其中。同时,在过往的创新管理过程中,公募基金也培养了大批专业管理人员和团队,这些均为今后的养老保险第三支柱建设打下了坚实基础。”

此外,丛黎认为,公募基金在投资范围、销售渠道、信息披露等方面规范透明,而养老金的投资运营对安全性和规范性均有较高要求,公募基金目前已有的基础设施和风控管理完全可以与之相匹配。养老金投资应满足不同年龄段投资者的风险偏好,因此需要提供不同的投资解决方案。公募基金的产品类型丰富,投资范围也很广泛,除了传统的股票、债券,还能进行跨境资产配置,可以很好地解决这一问题。

“根据我们的调查结果,蚂蚁财富平台上大概只有17%的投资者知道什么是目标日期基金,这说明很多投资者分不清楚养老目标基金和普通公募基金有什么区别。在难以区分不同产品类型的情况下,很多投资者便无法更好地进行选择。因此,公募基金公司需要借助多种渠道进行投资者教育,让投资者充分了解养老FOF和其产品优势。”丛黎称。

他山之石 可以攻玉

中国养老金融50人论坛秘书长、清华大学社会学系特聘教授董克用认为,中国养老保险第三支柱的建设有着三方面重要意义。首先,能满足养老保险三支柱均衡发展的制度需求。建立完全积累制的第三支柱养老保险,有利于发挥个人养老责任,实现养老保险三支柱的共同发展。

其次,能满足退休人员生活的经济需求。目前我国面临人口老龄化程度不断加深的压力。由于各种原因,我国企业年金覆盖面不大,建立养老保险第三支柱,可以增加退休人员的收入,夯实养老财富储备,有效缓解对公共养老金的压力。

最后,能满足灵活就业人员的保障需求。目前我国就业形势发生了很大变化,灵活就业的比重在不断提高。这些灵活就业人员无法参加由雇主主导的第二支柱职业养老金,所以需要建立更加灵活、更加多元的第三支柱个人养老金,以满足这些人的需求。

他山之石,可以攻玉。发达国家在养老金体系建设中的经验值得借鉴。信达证券最新发布的一份研报认为,在目前我国的养老金体系中,第一支柱的社会保障金仍占主要地位,第二支柱、第三支柱的建设相对短缺。美国拥有经历较长发展历史的养老金体系以及与我国相似的人口结构,并且美国养老金市场是当前全球规模最大的养老金市场。

“在过去近40年的进程中,美国逐步完善的第三支柱尤其是养老目标日期基金产品,就根据不同年龄段调整各类资产的配置结构。比如在年轻阶段增加风险资产的配置,而随着年龄逐渐增加,逐渐降低风险资产的占比,增加低风险资产的配置。”丛黎称。

丛黎表示,美国养老保险第三支柱的发展与其强大的第二支柱密不可分。因为养老保险第二支柱覆盖面极广,居民在缴费过程中对基金产品和投资收益已经有了初步概念,这为其日后参与第三支柱打下了良好的基础。所以,从国外的经验来看,如果把第二支柱和第三支柱打通,就能通过第二支柱进行投资者教育,鼓励大家进行第三支柱投资,从而形成良性循环。

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!

本文地址:有意识缺实操 年轻一代养老投资有长路要走