“个人养老金账户的建立是一个很重要的信息,我们在收入和支出里面要考虑可持续发展,短期和长期的——要留有一定的储蓄用于个人养老金的长期投资,”近日,中欧国际工商学院院长汪泓对澎湃新闻表示。

这里有一个重要背景,在2021金融街论坛年会上,人力资源和社会保障部养老保险司司长聂明隽表示,发展养老第三支柱主要是有两个方面的任务:

一是建立有税收等政策支持的个人养老金制度,为参加基本养老保险的劳动者提供个人积累养老金的制度选择。个人养老金拟采取个人账户制,年度缴费额度的上限,一开始可能会与个税递减试点的政策相衔接,今后随着经济发展、工作水平的提高来逐步调整,提高缴费的上限。在投资产品的选择上,将符合规定的储蓄存款、银行理财、商业养老保险、公募基金等等都作为个人养老金的产品,以利于参加人根据不同的偏好自主选择,也为市场充分公平竞争创造良好的环境。

二是规范发展个人商业养老金融产品。国家对有税收等政策支持的个人养老金要明确制度安排,其他个人商业养老金融业务作为第三支柱的组成部分,按照市场规则运作和监管,两者相互支持、相互促进、双轮驱动,共同促进第三支柱的发展。当前相关部门正在抓紧按程序推进有关政策尽快出台。

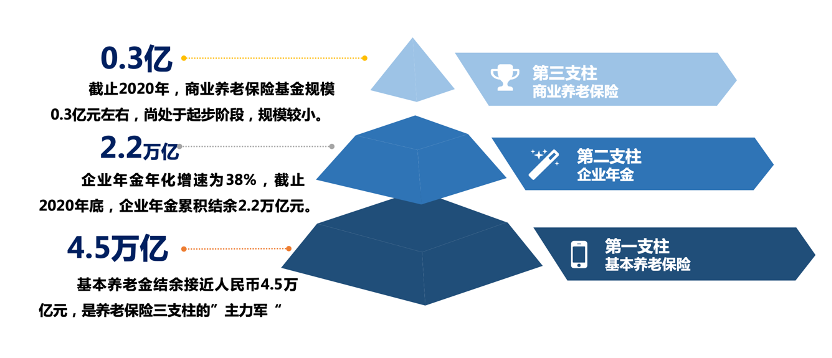

这里所说的养老保险“三大支柱”是基本养老保险、企业年金和个人商业养老保险。“第一支柱的目的就是确保老年有收入,防止贫困。一个人好好的生活,到120岁都没问题,国家一定会给最低养老保险。第二支柱是职业养老金,是单位给的。第三支柱,就是个人部分,”清华大学社会学系卓越访问教授董克用在“社会保障前沿问题”国际高峰论坛上讲解道。

溯源:为何有养老“三支柱”?

“在养老金制度建立初期,那时候工业革命刚刚开始,人口以年轻人为主,还没有出现老龄化问题,施行的是现收现付制度,即在职人缴费供养退出劳动的一代。在这种情况下,代际公平是主要的问题,国际主要讲个体替代率,我们国家用的比较多的是社会每年工资替代率,即退休金和在职收入之比。如果替代率过低(退休金相比在职工资很低),那就有可能出现老年贫困,那么可能就需要其他制度进行弥补。但如果替代率过高,在职一代的负担就很重。所以现收现付制度代际之间的公平是主要问题,相关研究表明替代率在60%左右是可以维持原生活水平的,”董克用教授对养老金源起的讲解很好地构建了理解当下养老金制度的基础。

回到当下的老龄化背景,董克用认为,现收现付制度遭遇到了挑战,坚持现收现付只有4个办法:第一是全世界都在讨论的延迟退休,晚退一年既可以多缴一年,理论上也少领一年。“但延迟退休受到各种因素影响,挑战也很大,特别是就业早的很多群体不喜欢,反对声音也很大。”

第二是多缴费,加重在职人员的负担。

第三即降低待遇,“这就更难了,世界各国老年人的收入,替代率是以60%为标准的,再降低就更低了。我们国家不但没有降低老年待遇,反而每年都在提高城镇职工基本养老保险待遇”。

“那就剩最后一条路了——财政补贴,这就要考虑财政在什么情况下要补贴。我们国家现在财政补贴已经超过6000多亿,财政领域的学者认为这样做未来危险很大,继续补下去的话钱从哪来?所以世界各国在这个问题上也有反复,”董克用教授表示。

根据第七次人口调查数据,现在领取养老金的城镇退休职工以及超过60岁的城乡居民年龄,总数是2.88亿,占总人口的20%。

“我们说共同富裕,首先要公平。养老金制度是两个公平,一个是在职一代与退休一代,随着人口老龄化,在职人员的比例在逐步下降,养老金制度怎么解决这个问题?第二是退休人员之间待遇的公平问题,以及在职人员的负担公不公平,这都是养老金制度需要解决的问题,”董克用教授表示。

理解了养老金制度背后需要考虑的问题,再回到养老“三支柱”,汪泓给出了对于当下社会现状的观察和思考,“社会的一次分配主要讲效率、按劳分配,二次分配则考虑社会属性、公平属性。社会保障体系实际上是一个国家在分配体系上的公平和效率的综合体现,当然最主要的还是它的公平性,因此我们希望第一支柱在全覆盖的情况下能够做到全国统筹。

第二支柱,像事业单位、国企央企等做得不错,但量大面广的中小企业,包括流动人口灵活就业的,像互联网、快递小哥,一条街上提供衣食住行方便的小摊贩等等,这个保障第二支柱情况比较差。

将来除了公务员单位、事业单位的职业年金以外,企业年金的比重希望能大幅度提升,在对员工的长期保障当中体现企业社会责任感。

第三,对于个人账户的建立和个人养老金的平台搭建,希望老百姓能够主动积极地面对人生,面对未来的美好生活,将来在年金基础上,将一定的比例(大概5%-10%左右)作为自动默认的长期投资。”

这样的考虑背后是整个社会对养老的期待升级,“养老过去是靠退休金,后来近20多年来坚持的是养老保险,保基本、兜底、生存型的。我们现在已进入高质量发展阶段,是资产配置、生活型的,即考虑养老怎么能够提供体面的生活。所以,现在我们既要兜底又要发展,生存型和生活型兼存,那么就涉及到养老与养老金资金配置的问题。因此,从养老保险到证券不动产,都成为能够衔接养老财富管理需求的重要内容,”汪泓解释。

个人养老金账户来了,个人要做哪些准备?

“个人可以拿出工资当中的5%到10%作为长期投资。既把它作为投资,又作为对预期生命的支持,又是对养老金平衡发展的考虑。过去我们没有这个意识,现在要开始增强了,这样就把对个人的生命健康和生命周期的保障提上了日程。所以,年轻人20岁、30岁就要开始考虑长期投资,”汪泓说道。

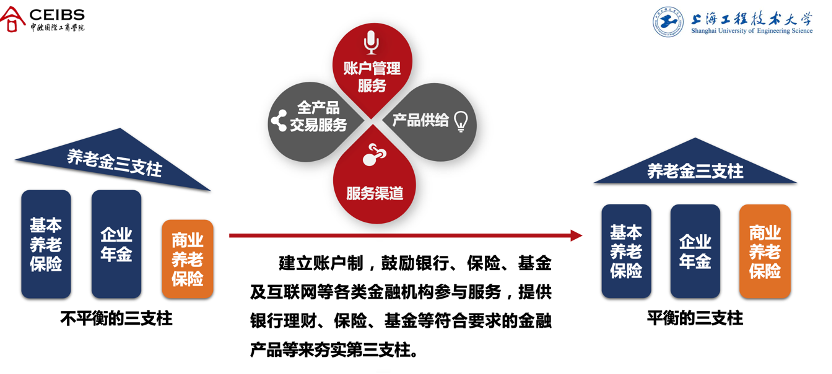

目前的现状是养老保险体系的三大支柱之间发展并不平衡,第一块基本养老占的比重较高,企业年金达到30%,个人养老20%。而通过建立账户制,鼓励银行、保险、基金及互联网等各类金融机构参与服务,提供金融产品,可以夯实养老保险体系的第三支柱。

汪泓举例道,“比如,在帐户制中积极推动‘自动加入和默认制’,逐步推进个人商业养老保险按5%-10%的固定比例缴费。基于此,金融机构应加强自身在账户管理服务、全产品交易服务、产品供给和服务渠道方面的创新。”

如果从更为宏观的角度——政府保障制度与市场的运作机制,来考虑社会整体在养老方面的努力,则更容易理解个人应该如何保障自己的老年生活。汪泓讲解道,“‘十四五’期间养老金融的发展,第一支柱大概在三支柱中占比50%左右,覆盖了10亿人群。第二支柱就是市场运作,让更多的养老金在财富管理、投资管理等金融投资领域增加比重,增加品种,增加保险系数。”这是一个在公平与效率,在生存保障与生活保障之间取得适当平衡的方案。

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!