12月17日晚,“中央全面深化改革委员会第二十三次会议”的新闻通稿全文发布。

这次会议审议通过了《关于推动个人养老金发展的意见》。

这意味着,中国的“第三支柱养老保险”将驶入快车道。而“第三支柱养老保险”,将成为楼市“最大的竞争对手”,以及股市的“最坚定伙伴”。

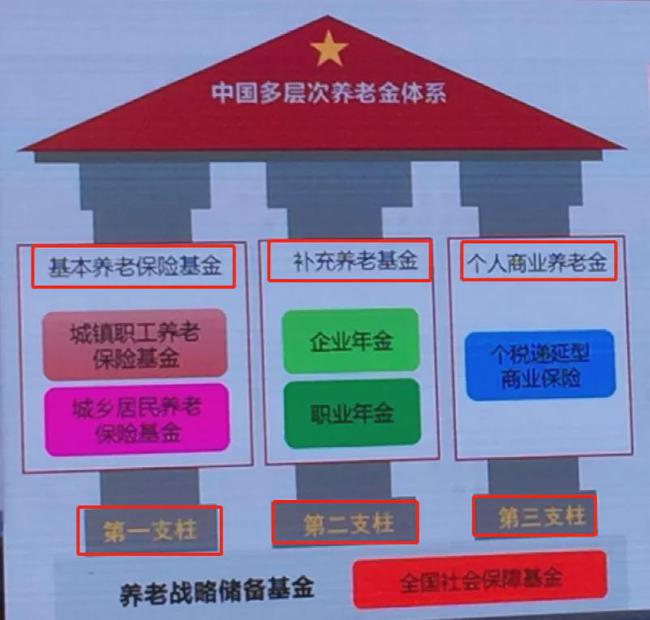

养老的“第一支柱”,是指“五险一金”里的养老保险,这是基本养老保险。

第二支柱,就是企业年金或者职业年金,在美国最常见的是401(k)计划。

第三支柱,是个人到商业保险公司购买的养老金,买多少根据自己的财力决定。在美国,常见的是IRA。

在今天召开的“深改委”会议上,有以下重要提法:

要推动发展适合中国国情、政府政策支持、个人自愿参加、市场化运营的个人养老金,与基本养老保险、企业(职业)年金相衔接,实现养老保险补充功能。

会议强调,发展多层次、多支柱养老保险体系,是积极应对人口老龄化、实现养老保险制度可持续发展的重要举措。要完善制度设计,合理划分国家、单位和个人的养老责任,为个人积累养老金提供制度保障。要严格监督管理,完善配套政策,抓紧明确实施办法、财税政策、金融产品规则等,让老百姓看得明白、搞得懂、好操作,让参与各方有章可循、制度运行可监测可检验。

中央为什么要出台《关于推动个人养老金发展的意见》,这将对中国经济发展和未来老百姓的投资理财产生什么影响?

国家之所以要大力发展“个人养老金”(第三支柱养老保险),主要想“一石多鸟”,解决一系列重要问题:

第一,应对老龄化,实现养老保险制度的可持续发展。

随着经济的发达,很多国家都进入了少子化、老龄化的时代。基本养老金的“赡养比”不断走低,再加上通胀的侵蚀,仅依靠“基本养老保险”很难实现高质量的“老有所养”。

根据“2020 年度人力资源和社会保障事业发展统计公报”,2020年中国(内地)参加城镇职工基本养老保险的退休人员,对应的人均基金支出为4.02万元/年。这个水平,在中小城市生活尚可,在大城市会有一定的压力。

“城乡居民基本养老保险”由于建立比较晚,保障能力更弱一些,其“实际领取待遇人”,2020年人均对应的基金支出为0.209万元/年。

中国的第二支柱养老保险,也就是企业年金或者职业年金,到2020年末只有2718万人拥有,覆盖率比较低。

所以,建立“个人养老金”就显得非常重要。未来,通过三个支柱,再加上适当延缓退休,才能保障国民较高质量的“老有所养”。

第二,给老百姓的天量储蓄找一个投资渠道,给股市找到稳定的长期投资资金,为楼市化解“资金围城”的困局。

到今年11月末,中国老百姓的储蓄存款已经达到了101.35万亿元。这笔钱显然不是居民金融资产的全部,因为还有很多钱流向了银行理财、信托产品、保险产品、股票等。仅银行理财就有28万亿。

101万亿个人存款,一旦从银行里冲出来就可能造成通胀,或者让房价飙升。

过去这些年老百姓非常热衷于投资楼市,因为我们的楼市涨多跌少,比股市靠谱多了。

现在国家强调“房住不炒”,在楼市只提倡适度的投资。那么,过多的居民闲钱该去哪里?股市是一个重要的、新的超级资金池子。

深交所有创业板,但国家最近两年又在上交所搞了科创板,还成立了北京证券交易所,准备在澳门搞人民币计价的资本市场。这些都是为了拓宽金融跑道,迎接“印股票的时代”。

国家希望通过启动“印股票的时代”,取代“印钞票的时代”,把增长的动力从“货币超发+地方债+间接融资+房地产+大基建”转变为“资本市场+直接融资+实体经济+科技创新”上。

同时,通过这种转变,改变居民资产配置方式,改变经济增长方式。

但让老百姓直接炒股,风险极大。通过发展第三支柱养老保险,把老百姓的投资吸引过来投资未来的养老,这些钱集中起来由机构负责投资,股市就将获得天量的“长期资金”。可以长期锁定蓝筹股的筹码,让股市变得易涨难跌。

上图:跟欧美日以及香港市场相比,A股机构投资者占比偏低,股市里缺少稳定的长期资金。

事实上,美国股市就是这样运作的。美股里很多蓝筹股的市值被养老基金长期锁定,造就了美国的10年大牛市、20年大牛市。

也就是说,发展“第三支柱养老保险”已经成为中国经济转型的关键一步,不仅可以解决养老难题、给老百姓找到替代楼市的新投资方式,还可以给股市造就一批实力强大的机构投资者,带来稳定的长线资金。

最终在A股制造出超级牛市。

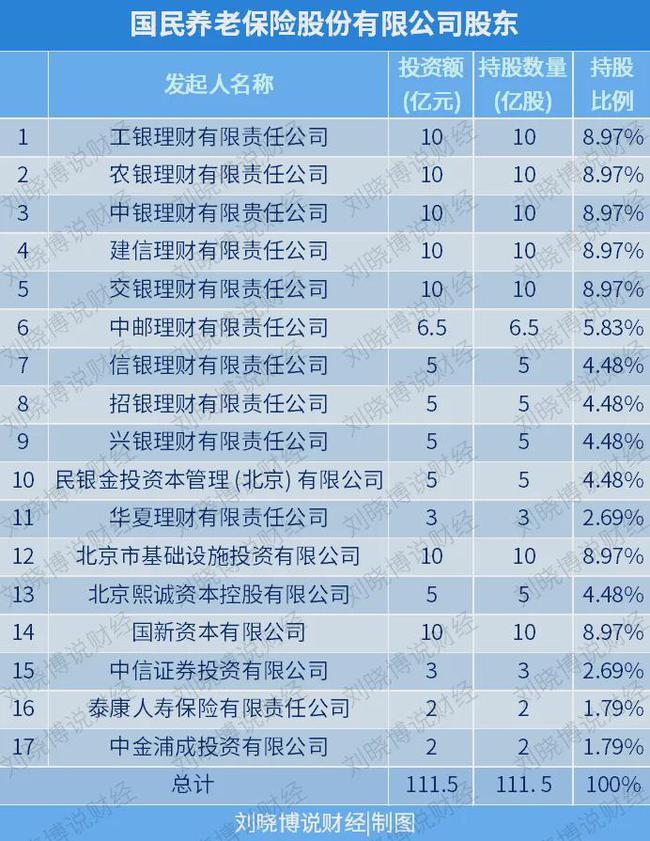

为了推动第三支柱养老保险的发展,今年9月国家筹建了国民养老保险公司,这将是未来的国家队,大家看看其股东名单就知道了:

国家还批准成立了一批专业养老保险公司——国寿养老、平安养老、人保养老、新华养老、太平养老、泰康养老、大家养老、长江养老,以及首家合资公司恒安标准养老等。

那么,未来第三支柱养老保险将会怎样发展?

根据今天会议通稿,我们大致可以知道:

第一,这是个人自愿参加的,市场化运作的,它的正式名称是“个人养老金”。你买多少钱的,买哪家的,可以自己决定。

第二,国家会全力支持,包括税收支持等。但目前仍然在发展的初期,还需要进一步明确实施办法、产品规则等,让老百姓看得明白、搞得懂、好操作,让。

随着房地产税的开征,以及“个人养老金”制度的建立,未来中国富裕阶层的资产配置将发生重大变化,楼市的增量资金会减少,“个人养老金”的发展空间巨大。

以美国为例,到2020年末全美养老金总拥有的总资产达到了34.6万亿美元,是当年美国GDP的1.5倍。截至2021年6月30日,美国拥有100万美 元以上资金的401(k)账户数量飙升84%,达到41.2万个;而七位数的个人退休账户(IRA)数量则增长了64%,达到34.16万个。

我们可以想象一下,如果将来中国居民储蓄存款中的四分之一转化为个人养老金,即便按照目前的水平计算,也将有25万亿。如果这些钱里的一部分流入股市,带来的影响将是巨大的。

个人存款通过购买个人养老金,部分转化为股市的长期资金,这是一个漫长的过程,将给A股提供长期的利好支持。

但需要提醒的是:要真正在“实体经济——资本市场——个人养老金”之间形成良性循环,维持资本市场的公平、公正、公开非常重要。

毕竟,未来的资本市场不仅将承载中国经济的未来,还将承载中国人的养老。

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!

本文地址:连夜宣布:养老金巨变!