在今年火爆春节档的电影《四海》中,小镇青年的命运引发关注,而《四海》中所提到的养老等话题也引人反思。80后和90后的年轻人,大多数都是独生子女,等到他们步入中年,势必要面临一对夫妻赡养4个老人和2个、3个孩子的现实。面对压力,如何去规划养老与投资?

养老金三支柱

有望加速扩容

我国正快速步入人口老龄化。2021年,全国第七次人口普查结果显示,中国65岁以上人口为近1.9亿,占全国总人口比例约为13.5%。与2010年相比,中国65以上人口比重上升了4.63个百分点。

联合国对各国是否进入老龄化社会制定了一个标准,当这个国家65岁人口占到总人口的7%就标志着进入了老龄化社会。按照这个标准,中国在2020年已经步入了中度老龄化社会。

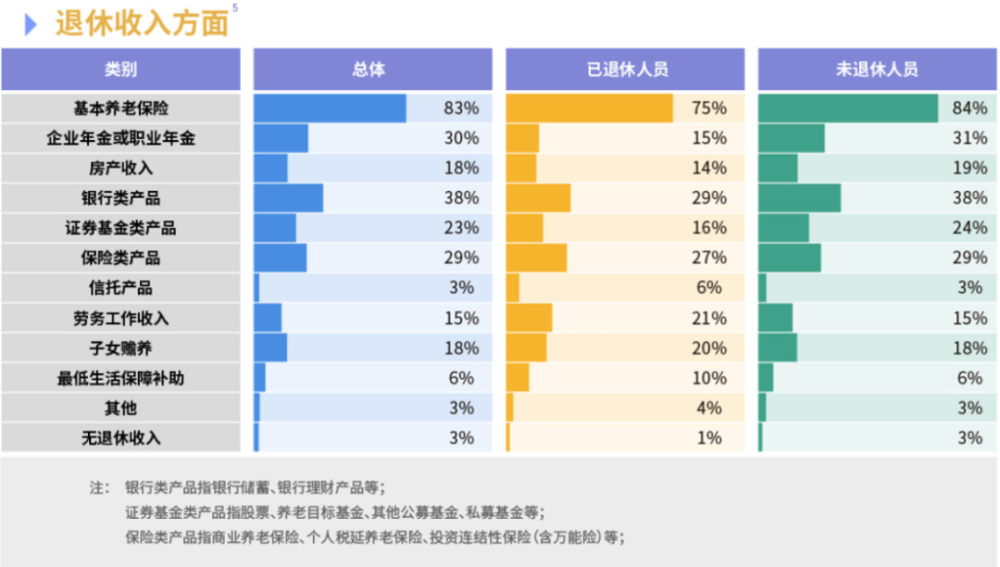

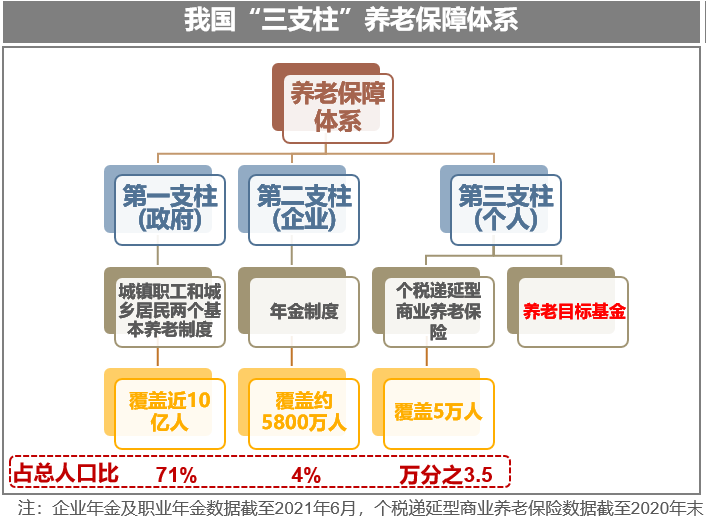

面对社会老龄化这个大问题,养老议题就自然显得格外重要。整体来看,目前国内养老第三支柱金融产品主要由基金、保险、银行三大机构提供,但此前银行方面主要以养老储蓄产品为主。

近日,国务院印发了《“十四五”国家老龄事业发展和养老服务体系规划》(以下简称规划)。《规划》提出,完善基本养老保险和基本医疗保险体系。不断扩大基本养老保险覆盖面。尽快实现企业职工基本养老保险全国统筹。实施渐进式延迟法定退休年龄。

据悉,人社部将制定个人养老金文件及配套政策,推动个人养老金制度落地实施。业内预计,未来第三支柱有望迎来大扩容,在提高国民养老金待遇水平的同时,将促进资本市场的完善和发展。

相比过去由保险机构及保险产品作为主要参与方,预计未来将有更多种类的金融机构和金融产品共同发力,养老金第三支柱规模将进入加速扩容阶段,不少金融机构正在加速抢滩这一市场。

以公募基金养老FOF为例,自2018年9月,我国公募养老FOF正式“试水”,积极探索第三支柱“个人养老金”建设,目前公募养老FOF已经多达168只(份额合并计算),管理总规模达到1298.5亿元,持有人户数约为300万户。

此外,在现行的养老金三大支柱中,公募基金已扮演重要角色,在养老金的保值增值过程中发挥了不可或缺的力量。中国基金业协会统计数据显示,截至2021年三季度末,基金公司管理的包括社保基金、基本养老保险基金、企业年金、职业年金、个人养老金在内的养老金规模已近3.73万亿元,其中,养老金管理规模持续排名首位的是国内首家银行系基金工银瑞信。

目前,基金行业管理养老金规模已超过我国养老金委托投资运作规模的50%,并创造了良好回报,而且未来还具有广大的发展空间。据2021年ICI统计数据,2020年末,美国企业年金(包括DB和BC)总额20.1万亿美元,个人养老金(IRAs)账户总资产的估计值为12.2万亿美元,占2020年美国GDP总额21.48万亿美元的57%。相比之下,我国“个人养老金”市场的发展前景极其广阔,也引发行业积极布局。

震荡市养老FOF

更受青睐

目前,我国公募养老FOF分为目标风险型、目标日期型两大类:

目标风险型:根据特定的风险设定来决定不同风险资产的配置比例,通常来说目标风险型养老FOF按照权益仓位高低分为稳健策略、平衡策略、进取策略等不同目标风险类型。

目标日期型:以投资者退休日期为目标,根据不同投资者生命阶段风险承受能力进行投资配置的基金,例如计划2025年退休的投资者可以考虑目标日期2025的养老FOF。

在投资业绩方面,Wind数据显示,截至2022年1月25日,成立满1年以上的103只养老目标FOF平均年化回报达到10.4%,特别值得一提的是,几只成立在2018年的养老目标基金,成立3年左右时间,平均年化回报更是达到13%,可谓取得良好的开局。

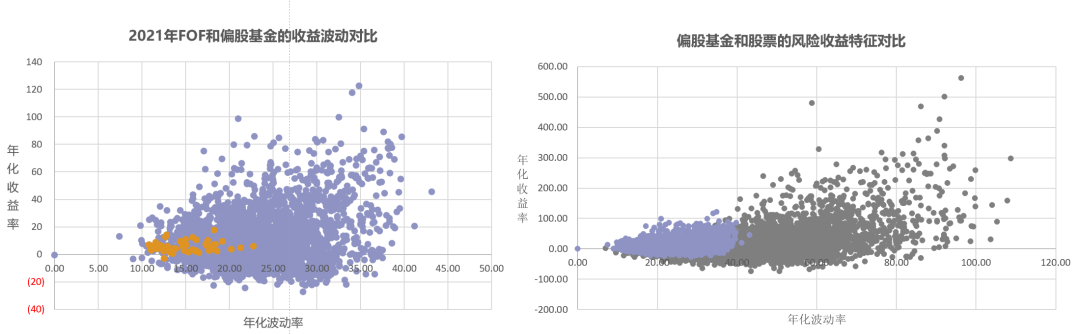

FOF基金本身就具有平滑波动,力控风险的特点,而养老FOF基金对风险控制能力要求更高。如2021年,权益市场波动明显,上证综指全年最大回撤为9.16%,同期FOF基金指数最大回撤为6.47%,波动更低。相信在2022年,养老FOF将迎来新的机遇。

业内人士认为,较为明确的“风险-收益”特征,有助于更好地满足不同风险偏好养老投资者的投资需求,养老FOF基金也逐渐获得越来越多个人投资者认可。如工银瑞信不断丰富养老FOF产品线,已拥有8只养老目标基金,目标退休日期从2035年、2040年、2045年、2050年、2055年到2060年,精准对接70后至00后主流人群的养老投资需求,也是目前布局养老目标日期FOF类型最全的基金公司之一。

有业内人士表示,养老FOF想要更好地服务第三支柱建设,为更多老百姓(43.740, 0.00, 0.00%)提供专业的养老投资服务,实现从1到N的发展,亟待政策支持。相信随着税收递延养老政策落地与FOF投资理念教育的推广,未来会有更多的个人投资者选择以养老FOF作为长期投资和养老规划的工具。

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!