国内养老理财市场供需分析

1. 供给层面

(1)理财子占据养老理财发行机构半壁江山

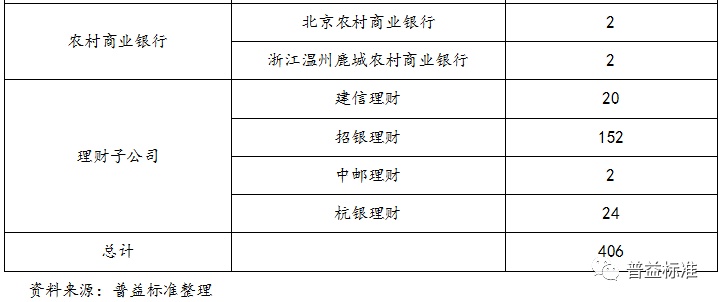

从产品数量来看,截至2021年10月,市场上共发行了119744款银行理财产品,养老理财产品仅有406款,占比不足百分之一。

从银行类型来看,这些养老理财产品中,有198款来自理财子公司,招银理财发行了152款,大大增加了理财子公司的发行比例,整体占比达到48.76%。172款来自城市商业银行,占比达42.36%。大型国有控股银行仅发行了28款养老理财产品,且全部来自中国建设银行。股份制商业银行和农村商业银行各发行了4款养老理财产品,占比仅为0.99%。

(2) 养老理财中长期产品数量有限

据普益标准数据统计,银行发行的养老理财产品投资期限多以中短期为主,其中6个月(不含)-1年(含)产品居多,占比高达45.07%,其次是1年(不含)-3年(含)产品占比28.82%。而3年(含)-5年(含)及5年以上产品数量较少,占比分别为6.40%、2.46%。

尽管近几年银行积极投身到养老理财产品中,但已发行的养老理财产品中,中长期产品数量极为有限,与养老长期储备需求难以相匹配,未完全体现出“长期养老”属性。

2. 需求层面

(1)国民可支配收入有限,养老金融需求乏力

近年来我国经济飞速发展,人均GDP不断攀升,截至2020年已经达到72371元,人民生活总体进入小康水平,但我国居民收入差距长期偏大,大部分居民的可支配收入有限。

根据国家统计局按收入五等份分组的人均可支配收入数据来看,2020年我国高收入前20%居民的人均可支配收入为80294元,较中等偏上收入前20%居民的人均可支配收入(41172元)高出接近一倍。而低收入组家庭(20%)2020年人均可支配收入仅为7869元,不足高收入组家庭的十分之一。

良好的经济基础和财富积累是参与养老金融市场的重要前提,由于大部分居民可支配收入有限,在一定程度上限制了参与养老金融市场服务的广度,导致养老金融需求空间受限。

(2) 养老金融储备意识和专业认知不足,抑制养老理财参与意愿

从《中国养老金融调查报告(2021)》调查数据来看,18~29岁群体未参与任何养老金融市场的占比最高,其次是60岁以上群体(24.20%)和30~39岁群体(22.74%),大部分人在40岁才开始进行养老财富储备。

对于29岁以下的年轻人而言,人生刚起步,收入有限没有过多积蓄,缺乏进行养老理财的经济基础,而且认为自己年轻无需提前规划养老,因此未有养老金融储备的意识。而60岁以上的群体,一方面要为子女筹备创业和婚嫁资金,负担昂贵的医疗保健费用,另一方面,对养老资金的安全性要求较高,缺乏养老金融产品专业认知。

我国部分居民受收入水平限制,难以通过养老金融实现养老财富储备目标。此外,大部分投资者对养老金融专业认知较为有限,并未形成需要购买养老理财产品来实现养老目标的投资意识。因此,在双重困境下,广大居民养老投资参与意愿不足。

3. 发展空间

从国外成熟市场来看,截止2021年2季度,美国第三支柱养老金占美国养老金总资产的35.6%,参考美国养老金三支柱结构,未来我国养老金第三支柱的发展前景广阔。

(1)居民金融资产可转换空间大

随着社会对养老金融产品的需求进一步释放,第三支柱市场潜力巨大。10月21日,银保监会副主席肖远企在2021金融论坛年会上提到,目前我国60岁及以上老年人口为2.64亿,占比18.7%,养老金融需求较大。而且我国居民金融总资产已达到160万亿元,其中90多万亿元为银行存款,绝大多数低于一年期限,可转换为养老财富资源的金融资产规模非常可观。

(2)政策助力明确发展方向

随着人口老龄化趋势加剧,养老日益成为全社会关注的话题。党的十八大以来,政府高度重视养老金第三支柱的发展,在第一支柱养老金基本完善,第二支柱职业养老金覆盖面不足的背景下,不断强调规范发展养老保险第三支柱,第三支柱的建设方向逐渐明确,我国养老理财市场将迎来巨大发展空间。

2020年金融街论坛提出养老金融改革“两条腿走路”总方针,正本清源,统一养老金融产品标准,大力发展真正具备养老功能的专业养老产品,努力促进第三支柱养老保险健康发展。中央经济工作会议后,银保监会、证监会更是明确表示,2021年将围绕养老金融长期性、安全性和收益性特征,采取多种措施,丰富和优化银行业、保险业养老金融产品体系。2021年9月3日,中国人民银行发布了《中国金融稳定报告(2021)》,提出规范发展第三支柱养老保险的建议,将利好第三支柱的发展。9月10日,银保监会发布《关于开展养老理财产品试点的通知》,正式批准4家银行理财子公司在武汉、成都、深圳、青岛开展养老理财产品试点工作。在国家战略和相关政策的推动下,养老理财正式参与建设我国养老第三支柱,银行及理财子公司作为金融行业的中坚力量将加速推动第三支柱健康发展。

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!

本文地址:中国养老理财市场供需分析