第一章 行业发展概况

养老产业,是以保障和改善老年人生活、健康、安全以及参与社会发展,实现老有所养、老有所医、老有所为、老有所学、老有所乐、老有所安等为目的,为社会公众提供各种养老及相关产品(货物和服务)的生产活动集合,包括专门为养老或老年人提供产品的活动,以及适合老年人的养老用品和相关产品制造活动。

养老产业是以“老年服务”为核心,以“保险”为主要资金支持,围绕“衣、食、住、行和医”而展开的产业。上游主要包括医疗器械与设施、信息化解决方案和人才教育与培育;中游按养老模式的不同分为家庭养老、社区养老和机构养老;下游包括老人和支付方,我国养老支付方主要为个人自付、社会保险和商业保险。

图 养老产业产业链

资料来源:资产信息网 千际投行 前瞻产业研究院

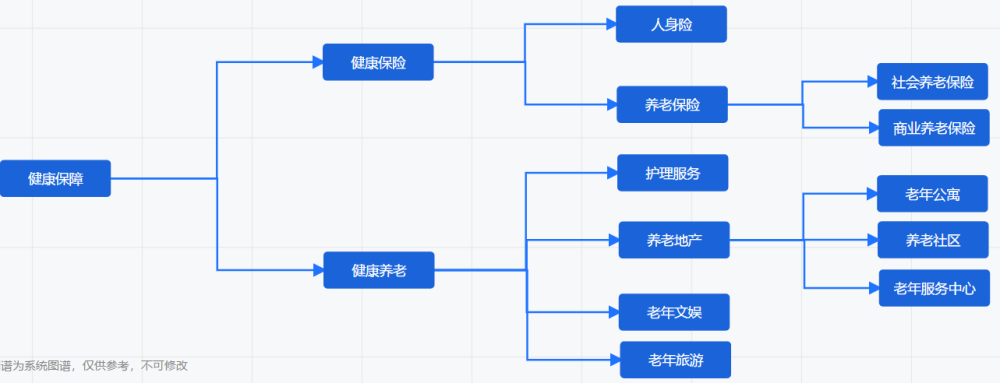

图 健康养老产业链

资料来源:资产信息网 千际投行 iFinD

随着我国老龄化进程加快,我国近年来出台了许多相关政策来推进养老产业的发展。目前,我国养老产业处于快速发展期,主要集中在经济较发达的城市或省会城市。

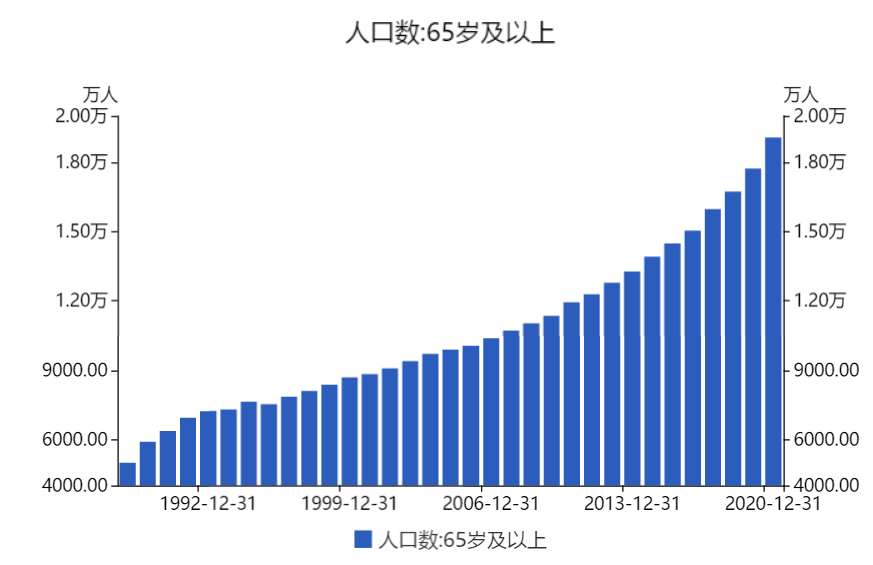

根据联合国规定,65岁以上的老年人口占总人口的比例达7%以上或60岁以上老年人口在总人口中的比重超过10%的属老年型国家或地区。

图 我国65岁以上人口数量及占比

资料来源:资产信息网 千际投行 iFinD

截止至2020年12月31号,我国65岁人口占比已高达13.5%。养老产业的重要性不言而喻。

第二章 商业模式和收入模式

2.1 产业链价值链商业模式

2.1.1 产业链价值链

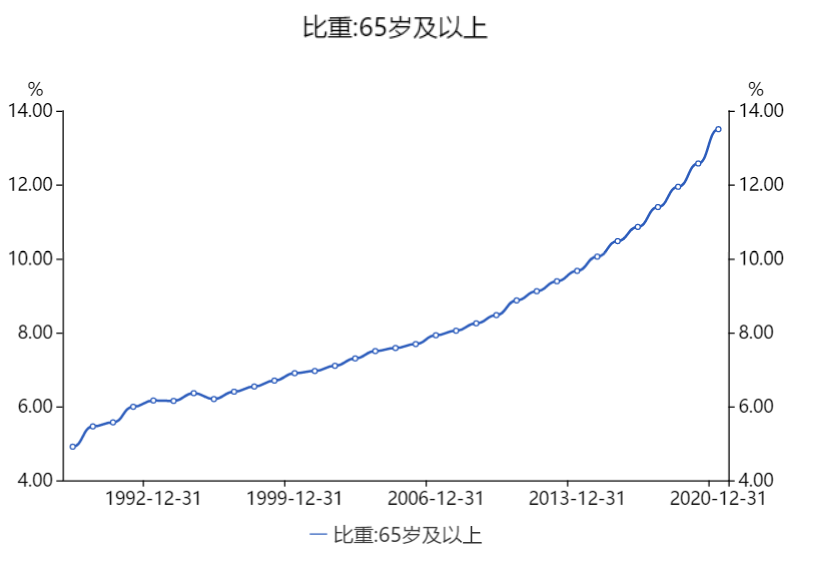

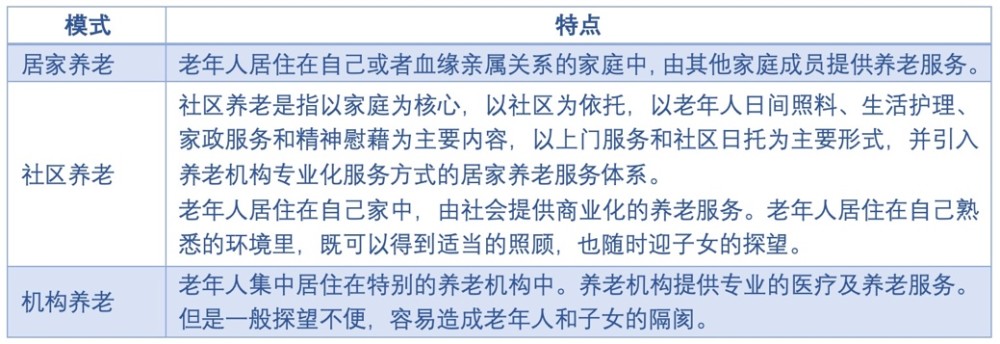

目前,我国养老产业主要分为居家养老、社区养老和机构养老。

表 养老模式及特点

资料来源:资产信息网 千际投行

目前我国的养老模式结构为居家养老占市场份额96%,社区养老占3%,机构养老占1%,距离国务院提出的“9073”模式结构尚有差距。

图 中国养老模式结构发展情况

资料来源:资产信息网 千际投行 前瞻产业研究院

机构养老和社区养老的规模将进一步扩大。根据观研报告网预测数据,到2026年,我国养老机构床位数量可能达到982.42万张。

图 2019-2026年我国养老机构床位数量及预测(单位:万张)

资料来源:资产信息网 千际投行 观研报告网

2.1.2 商业模式

表 居家养老典型企业及服务模式

资料来源:资产信息网 千际投行

表 远程监护典型企业及产品

资料来源:资产信息网 千际投行

表 社区养老典型企业及运营模式

资料来源:资产信息网 千际投行

图 招商蛇口主营成本构成

资料来源:资产信息网 千际投行

表 招商蛇口 (001979.SZ) 收入成本分析(单位:亿元)

资料来源:资产信息网 千际投行 东方财富网

表 鱼跃医疗 (002223.SZ) 收入成本分析(单位:亿元)

资料来源:资产信息网 千际投行 东方财富网

表 宜华健康 (000150.SZ) 收入成本分析(单位:万元)

资料来源:资产信息网 千际投行 东方财富网

2.2 技术发展

iFinD数据显示,养老概念股中,专利授权数量前3名的公司分别是大族激光、机器人、翔宇医疗,所对应的专利授权数量分别为5983件、1025件、661件。

资料来源:资产信息网 千际投行 iFinD

可以看出,养老板块中,智能养老相关的上市公司专利数量较多,其次是医药上市公司,偏传统养老服务的上市公司专利数量更少。

2.3 政策和监管

养老产业受到民政部、财政部、国家人力资源社会保障部、工业与信息化部等部门监管。自律组织有中国老龄产业协会、各省市养老行业协会。

经国务院批准,中国老龄产业协会于2010年1月30日成立。中国老龄产业协会是由从事老龄产业的养老服务、医疗健康、金融保险、生产制造、产品流通、科研教学、科技研发、护理培训等企事业单位、社会团体和相关行业的专家自愿结成的全国性、行业性社会团体,是非营利性社会组织。英文名称为China Silver Industry Association。分支机构包括中国老龄产业协会金融涉老服务发展委员会、

中国老龄产业协会老年宜居养生委员会、中国老龄产业协会老年用品专业委员会、中国老龄产业协会老龄旅游产业促进委员会、中国老龄产业协会专家委员会、中国老龄产业协会科学技术委员会、中国老龄产业协会文化教育与人才培训委员会、中国老龄产业协会医养结合与健康管理委员会、中国老龄产业协会居家与社区养老服务委员会、中国老龄产业协会标准化与评价委员会、中国老龄产业协会国际合作与投资委员会、中国老龄产业协会互联网养老服务专业委员会、中国老龄产业协会品牌建设委员会。

养老产业主要行业政策有《关于全面放开养老服务市场提升养老服务质量的若干意见》、《“十三五”国家老龄事业发展和养老体系建设规划》、《关于开展养老院服务质量建设专项行动的通知》、《关于推进养老服务发展的意见》、《关于做好2019年养老院服务质量建设专项行动工作的通知》、《民政部关于进一步扩大养老服务供给促进养老服务消费的实施意见》、《关于加强规划和用地保障支持养老服务发展的指导意见》《养老机构管理办法》(2020版)、《关于建立健全养老服务综合监管制度促进养老服务高质量发展的意见》《关于推动公共文化服务高质量发展的意见》。

第三章 行业估值和全球龙头企业

3.1 行业综合财务分析和估值方法

图 养老产业行业估值

资料来源:千际投行 资产信息网 iFinD

表 部分养老产业上市公司财务分析

资料来源:千际投行 资产信息网 iFinD

养老行业估值方法可以选择市盈率估值法、PEG估值法、市净率估值法、市现率、P/S市销率估值法、EV/Sales市售率估值法、RNAV重估净资产估值法、EV/EBITDA估值法、DDM估值法、DCF现金流折现估值法、NAV净资产价值估值法等。

3.2 行业发展和价格驱动机制及风险管理

国内老龄化的大环境和扶持养老行业的政策环境给予了养老产业更多的市场空间。尤其是随着人民生活水平的逐渐提升,国民对养老的质量要求更高,智能养老、养老社区的概念被提了出来。

图 养老护理机构行业的劣势

资料来源:千际投行 资产信息网

3.3 竞争分析和典型公司复盘

3.3.1 竞争分析

在社区养老和居家养老的模式下,养老企业呈现分散的特征,未形成头部企业。

在机构养老的模式下,养老机构主要分类为养老地产、养老保险布局的养老机构两大类。

表 养老机构分类

资料来源:千际投行 资产信息网 前瞻产业研究院

表 养老地产企业竞争分析

资料来源:千际投行 资产信息网 前瞻产业研究院

表 养老保险企业布局的养老机构竞争分析

资料来源:千际投行 资产信息网 前瞻产业研究院

3.4 中国重要竞争者

表 养老概念股总市值TOP40

资料来源:资产信息网 千际投行 iFinD

(1) 万科(000002.SZ,02202.HK)

万科企业股份有限公司成立于1984年5月,是目前中国最大的专业住宅开发企业,也是股市里的代表性地产蓝筹股。总部设在广东深圳,至2009年,已在20多个城市设立分公司。万科率先成为全国第一个年销售额超千亿的房地产公司。相当于美国四大住宅公司高峰时的总和。

万科集团于2012年战略布局养老业务,基于城市、社区、居家,以客户为中心,跨界结盟,打造万科养老多元化生态系统。同时不断探索、勇于创新、精于服务,成为全国养老行业领跑者。经过多年发展,养老项目已在北京、上海、杭州、青岛、成都、广州等多个城市成功运营,并实现高的入住率。专注养老产品开发,以社区嵌入式长者照料中心、城市长者照料中心和CCRC可持续照料社区三个产品类型服务全年龄老年人群需求。

广深养老业务团队作为集团战略性团队,秉承业务发展目标,以领先的管理模式、优质的运营管理团队和多年运营实践经验,计划3年内全面布局广州,成为华南服务人群广、服务及品牌效应优质的养老服务运营商。

(2) 招商蛇口(001979.SZ)

招商局蛇口工业区控股股份有限公司(简称“招商蛇口”)是招商局集团旗下城市综合开发运营板块的旗舰企业,中国领先的城市和园区综合开发运营服务商,目前排名《福布斯》全球上市公司2000强第348位。

根据十四五战略规划,公司以综合发展为总纲,以数字化和创新为驱动力,强化区域聚焦与城市深耕、产融结合与内外协同、产业聚集与资产管理,着力构建现金牛(社区开发)、成长型(产业园区、集中商业)、平台型(招商积余)、创新型(邮轮、大健康、文化、会展、海外)、机会型(酒店、公寓、写字楼)的多元业务,形成了目标明确、主辅分级、轻重分离的综合发展业务模式。公司积极打造产业园区、集中商业、招商积余及邮轮等四大核心IP,力争综合发展取得显著成效,形成结构优化的业态组合,打造全生命周期的产品与服务。

医养业务主要负责精品专科医院、中高端养老、企业健康管理及智慧社区健康等,目前美伦健康中心已在深圳、乌镇、启东、滨江等四地落地运营;养老业务产品线涵盖中高端养护院、护理院、活力老年公寓,已有“招商观颐”、“招商高利泽”两个养老品牌,进驻广州、深圳、武汉、杭州四个城市。

(3) 安康通

安康通控股有限公司于1998年成立于上海,是上市公司南京新百 (600682.SH) 全资子公司。安康通耕耘居家和社区智慧养老23年,是中国成立最早、服务老人数和项目数最多、服务范围最广的智慧养老企业。安康通始终践行“老有所爱”的服务理念,在国家十四五规划指引下,提出的“链式科技养老 一院十站万人”模式引领养老行业发展。安康通为各地政府和企业单位提供定制化一站式养老解决方案和落地服务。并通过“市区级养老智慧系统和指挥调度中心、紧急救援和线上医生服务、居家上门服务、社区养老中心站点、养老院护理院、长护失能险服务、适老化改造、智老化家庭养老床位、银发科技产品”等业务为广大银发长者在“线上、居家、社区、机构”等不同场景中提供专业、安全、便捷的专业医养服务。

截至目前,安康通已覆盖上海、北京、广东等23个省市2000万国内老年用户,承建运营200余个政府重点项目,累积为各地政府建立智慧养老指挥中心超过100个,超过600个社区服务中心,累积提供居家养老服务2亿人次。

由安康通控股的禾康智慧养老依托技术创新,实现了“互联网+智慧养老”的有力结合,组成智慧养老产业的先行者。目前已在全国建立起30个智慧养老指挥中心,覆盖200余个区县,并在当地成功组建服务团队落地运营,业务辐射逾382万国内老年用户。

(4) 爱照护

上海爱照护是国内首家基于K-AID(知识+人工智能+物联网+大数据)融合技术的智慧养老服务企业,K-AID技术全面支持面向“按成效收费”的iACC智能化全覆盖照料社区原居安老新模式(Intelligentized, All-inclusive Care Community),为社区居家长者提供照护生命周期内“一站式”全龄段和全天候智慧养老服务。

上海爱照护团队集合了海内外专业照护领域和AID技术领域的跨界精英人才,拥有数位业内优秀算法和数据科学家,以及资深长期照护科学和人文领域的专家,实现本土与海外、文化与技术的完美结合。至今上海爱照护养老服务已成功覆盖上海大部分地区,同时在日本、韩国、香港、台湾、杭州、宁波、武汉、北京、杭州、济南、重庆、兰州、南昌、烟台和呼和浩特等城市的500多个社区,累计为国内外20多万户家庭提供智慧养老服务。

(5) 福寿康

福寿康(上海)医疗养老服务有限公司成立于2011年,引入国外先进护理理念、培训体系与服务流程,利用自主研发的社区养老服务交互系统,为社区老、弱、病、残人士提供“互联网+医护康养”的全程服务。

主要经营范围包括为老年人提供社区托养、居家照护等社区养老服务,家庭服务,自有设备租赁,医药咨询,从事智能科技,网络信息等专业领域内的技术开发,销售日用百货,医疗器械,机械设备等。同时,福寿康也是原上海市《高龄老人医疗护理计划》和长期护理保险的首批定点服务机构和上海市医保定点单位。

3.5 全球主要竞争者

(1) 日医学馆

日医学馆(Nichii Gakkan Company)成立于1973年8月,是日本综合排名第一的养老服务类公司。截至2018年底,在日本养老服务机构中,并建了可满足顾客各种需求的“全面护理服务”提供机制。目前日医学馆已经成为日本综合排名第一的养老机构。

日医学馆的业务范围并不局限于护理,还包括老年大学、养老用品租赁、老年住宅租售等业务。截至目前日医学馆在中国已经开设了3家分公司,位于老龄化程度较高的北京和上海。

(2) 布鲁克尔:Brookdale Senior Living, Inc.

该公司成立于1978年,总部设在田纳西州布伦特伍德,公司从事老年生活社区的运营。该公司管理独立生活,辅助生活和痴呆症护理社区以及持续护理退休中心。它通过以下部门运营:独立生活辅助生活和记忆护理,CCRCs,医疗保健服务和管理服务。独立生活部分主要是为渴望提供最高服务质量的高档住宅环境的中高收入老年人设计的。辅助生活和记忆护理部门为中敏体弱和老年居民提供住房和24小时 ADL (协助日常生活) 援助。CCRCs部门提供各种生活安排和服务,以适应各种水平的身体能力和健康。医疗服务部门为许多社区的居民和居住在社区以外的老年人提供家庭健康,临终关怀和门诊治疗服务以及教育和保健计划。管理服务部门由公司根据管理协议运营的社区组成。

(3) CSU

Capital Senior Living Corporation拥有、经营、开发和管理美国的高级住房社区。该公司为老年人提供高级生活服务,包括独立和辅助生活以及家庭护理服务。

其独立的生活服务包括日常膳食,交通,社交和娱乐活动,洗衣,家政和24小时工作人员;并获得健康检查,定期特殊服务,饮食和类似计划,以及正在进行的运动和健身课程。该公司的辅助生活服务包括个人护理服务,例如日常生活活动(ADL)的协助,包括行走,洗澡,穿衣,饮食,美容,个人卫生以及监测或协助药物治疗;支持服务包括膳食,社会和娱乐活动的协助,洗衣,一般内务管理,维护和运输服务;为各种形式的痴呆症患者提供额外的交通,个人维护,额外的洗衣和特殊护理服务等补充服务。此外,它还通过第三方提供商提供家庭护理服务。

(4) FVE

五星高级生活公司(Five Star Senior Living)于2000年4月由 Barry Michael Portnoy 和 Gerard Michael Martin 创立,总部位于马萨诸塞州牛顿市。

该公司从事老年生活业务。它通过以下部分运作:老年人生活社区&康复和健康。老年社区拥有或管理其他独立生活社区、辅助生活社区、集中监管的熟练护理设施的账户,为老年居民提供住房和服务。康复和健康部门提供物理,职业,演讲,和其他专门的治疗服务,在住院部和门诊部。

第四章 未来行业展望

图 2021-2027年中国65岁及以上人口数量预测(单位:万人)

资料来源:资产信息网 千际投行 观研报告网

根据国际标准,中国已于1999年迈入老龄化社会,并将在2024年至2026年进入深度老龄化社会,养老产业的发展迫切且具有潜力。观研报告网指出,预计到2027年,我国65岁及以上人口数量将达11837万人。社区养老是未来养老的重要载体,仍在摸索阶段,养老服务可能成为开发商未来的竞争焦点。目前养老服务机构中医疗收入占比较小,但可以预计未来医养结合的养老机构将会成为主要趋势。

Cover Photo by Harli Marten on Unsplash

免责声明:本网资源来自网络,不代表安养网的观点和立场,如有侵权请联系删除!

本文地址:2021年养老产业发展研究报告